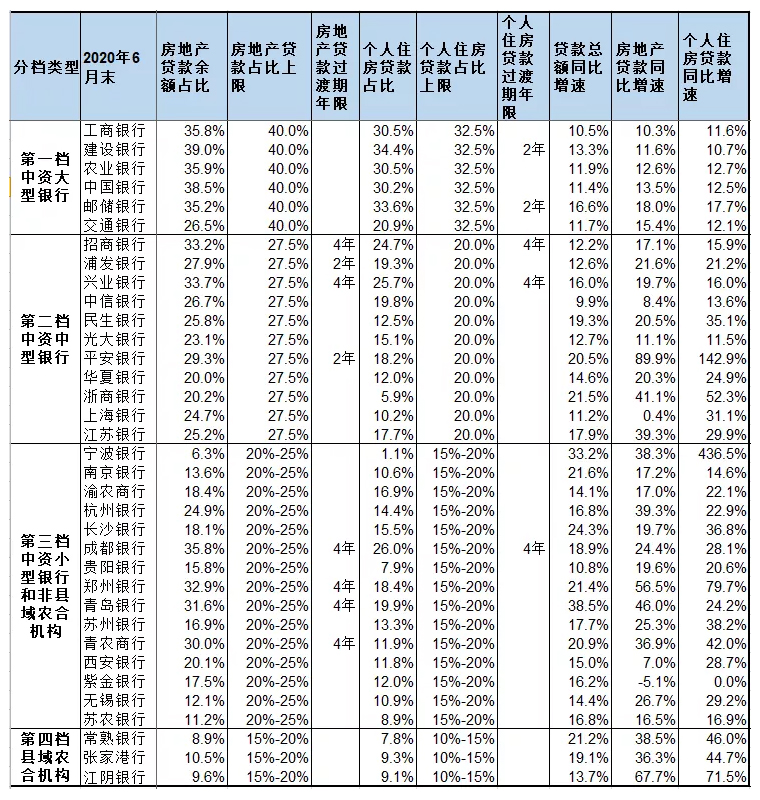

房地产贷款集中度的计算

2020年12月31日,中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。

生产型企业的八大特点、三大风险、十大授信要点及总体授信原则

一、小型生产型企业概述

本文所称生产型企业指的是国民经济行业分类中的制造业,在国民经济行业分类中,制造业是最大的一类。根据国民经济行业分类(GB/T 4754-2011),制造业共有大类31个,中类191个、小类525个。制造业在国民经济中属于竞争性行业,除烟草加工、盐加工、药品制造等行业外,一般没有政策性壁垒和资源壁垒。小型生产型企业是小微企业信贷业务中最常见的一类客户,小型生产型企业在促进我国经济发展,增加就业机会方面一直起着非常积极的作用。相对于其它行业,生产类企业具有以下特点:

如何有效规避关联企业信贷风险

企业信贷风险管理的微观维度有两项重要内容:

其一,“客户”的多元细分;

其二,“产品”的适度推介。

商业银行自产生以来,一般都嫌贫爱富,纷纷围绕信誉良好的企业展开竞争。当前经济新常态下,商业银行需要积极探索符合中小企业信贷业务客观规律的客户甄选策略,以更好地满足普惠金融下中小企业的“两增两控”的监管要求。信贷实践中,从微观维度讲,商业银行在“客户”维度的风险管控中,需要高度重视关联企业信贷风险对于银行信贷经营带来的诸多挑战和风险隐患。

盖钢结构厂房多少钱一平方米

钢结构厂房是建筑房屋时候目前主要流行的一种建造方式。该结构主要由钢梁,钢柱,钢桁架和钢板制成的其他部件组成,接头,螺栓或铆钉通常连接在部件或部件之间。由于其重量轻,结构简单 ,广泛应用于大型工厂,体育场馆,超高层建筑等领域。

随着越来越多的工厂的建立,钢结构车间的应用也很广泛,但不同钢结构和不同材料的价格差异很大。许多非专业人士甚至专业人士很难计算出钢结构厂房的造价。这样的钢结构厂房的成本是多少,但这也比较复杂,需要计算各种成本,很多细节容易造成疏忽,会发生不小心的错误,所以对其预算分析非常重要。假设如果你只是制作一个简单的单层钢结构,第一个是材料费。现在钢材价格不高,2018年钢材平均价格约为每吨3700元。据估计它可以维持在这个水平一段时间。相对便宜。其次,成本与钢结构厂房跨度的高度有关。如果不超过8米,跨度不超过30米,工厂用5吨起重机,外保护采用保温的做法,那么每平米的成本是500元左右。如果你不带起重机,成本会下降。变化对成本的影响将分为几种情况:超过15米的工厂成本将随着跨度的增加而减少,但是从15米开始跨度将减少。单位面积的成本将增加。再次,安装钢结构工人的成本,这样一个简单的钢结构工厂可以在大约三个月,大约三个月完成,每个建筑工人的的平均每月成本是大约3000元。工厂也有技术成本。在早期阶段,设计和绘图比普通的房屋工艺更复杂。我们必须发现强度相对较强。这种准备必须准确或它会造成很多浪费,成本至少为1万元。

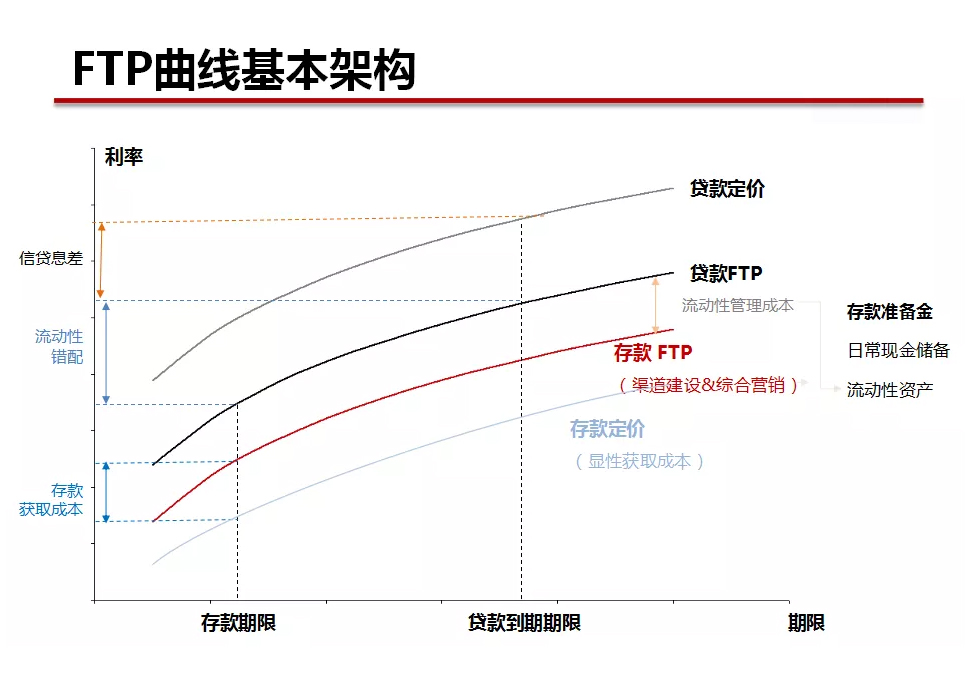

商业银行内部资金转移定价(FTP)

前言

从定义上看,内部资金转移定价(FTP)指的是商业银行内部资金中心与业务经营单位按照一定规则全额有偿转让资金,达到核算业务资金成本或收益等目的的一种内部经营管理模式。

FTP这个概念本身其实并不神秘,最初也是从工商企业,比如不同车间之间产品核算当中引用出来的,用于核算内部的成本收益,进而来体现不同业务环节所贡献的利润。后来FTP定价也被应用于一些金融机构。对于商业银行而言,FTP主要用于应对管理流动性风险、利率风险、内部考核等方面,它实际在银行经营和内部管理中处于非常核心的地位。

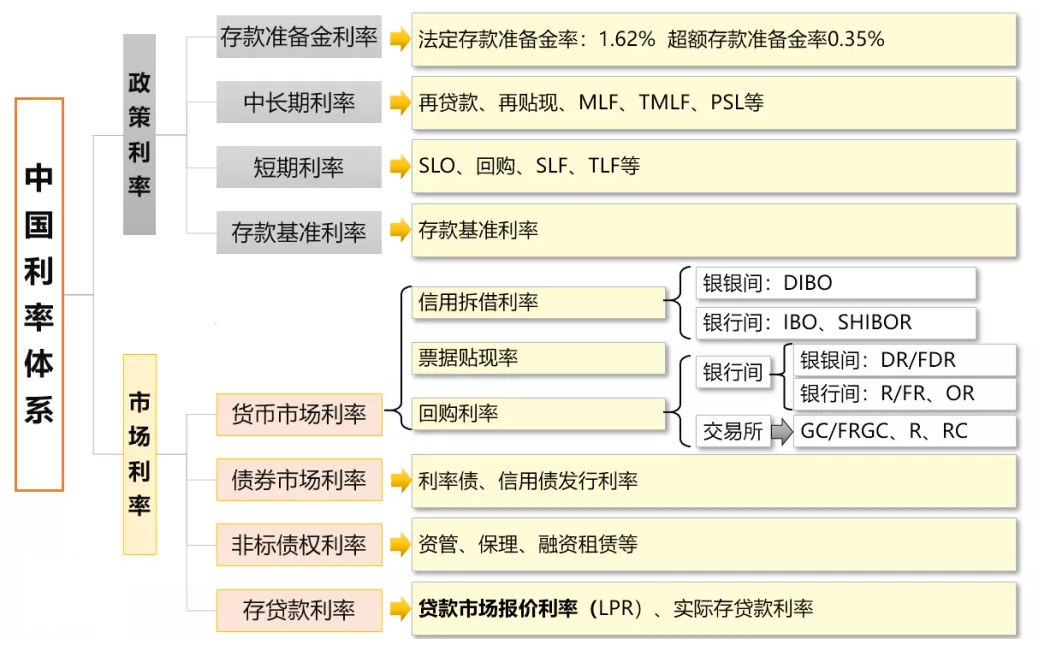

中国的利率体系

一、利率基础

狭义利率体系里的利率本质是货币的价格,从投资者角度,利率由三个部分组成:

利率=名义利率+风险溢价=实际利率+预期通货膨胀率+风险溢价

名义利率=实际利率+预期通货膨胀率

准确公式为:1+名义利率=(1+实际利率)*(1+通货膨胀率)

其中,实际利率指资本边际回报率;预期通货膨胀率表示对未来一般物价水平的预期(比如CPI、PPI),风险溢价表示由于不确定性存在以及投资者的风险厌恶而高出无风险投资收益率部分,与投资的风险水平正相关。这里风险指的是信用风险,通常风险溢价的另一个说法是信用利差。

信用分析的八大基本理论

信用风险是指由于借款人或市场交易对手违约而导致的损失的可能性;更为一般地讲,信用风险还包括由于借款人的信用评级的变动和履约能力的变化导致其债务的市场价值变动而引起的损失的可能性。对信用风险的研究可包括风险的衡量与管理,信用风险的衡量是问题的核心和管理的前提,也是研究的重点。建立信用评估指标体系,首先要确定信用评估要评价哪些内容?即信用评估的要素。为了确定信用评估的要素,我们应先分析一下有哪些因素会对信用状况产生影响以及产生什么影响。信用要素对我们进行信用分析和信用评估十分有用,它将指导我们按照什么内容进行信用分析,根据哪些方面进行信用评估。对于信用分析的要素,在历史沿革中形成多种学说,其中比较知名的包括3C、4C、5C、6C、3F、4F、5P、10M。

中小企业财务报表的十大调查重点

一、概览

中小企业的风险并非不可控,而是无法采用常规方式对其风险进行衡量。

总的说来,中小企业最大的难点在于企业财务报表可信度较低,甚至没有可信度,故基于财务报表数据进行的定量分析及风险评级失真,并不能真实反映客户的经营情况和风险程度。这并不意味着财务分析不适用于中小企业,但我们需要转变思路变更方法。对于中小企业,采用基于现场调查结合企业财务运作,反推财务指标进行财务分析的方式进行往往能看到一些真实情况。

商业银行环境风险分析与管理

一、商业银行环境风险管理背景

商业银行环境风险管理是指将因环境因素纳入风险管理的范畴,制定相应的环境风险管理政策、制度、流程、管理方法等对环境风险进行识别、预警、整改等,以有效防范、控制和处置环境风险。商业银行开展环境风险管理的背景主要体现在内因和外因两个方面。

(一)开展环境风险管理是商业银行完善风险管理体系的内在需要

小型生产型企业(制造业)的8大特点、3大风险、10大授信要点及总体授信原则

一、小型生产型企业概述

本文所称生产型企业指的是国民经济行业分类中的制造业,在国民经济行业分类中,制造业是最大的一类。根据国民经济行业分类(GB/T 4754-2011),制造业共有大类31个,中类191个,小类525个。制造业在国民经济中属于竞争性行业,除烟草加工、盐加工、药品制造等行业外,一般没有政策性壁垒和资源壁垒。小型生产型企业是小微企业信贷业务中最常见的一类客户,小型生产型企业在促进我国经济发展,增加就业机会方面一直起着非常积极的作用。相对于其它行业,生产类企业具有以下特点:

借款人的第一还款来源:三大来源、两个重点、一条主线

一、什么是第一还款来源

当我们决定是否发放一笔贷款时,我们最关心的一个问题就是借款人拿什么钱来还我们。

从还款来源的角度,还款来源可以分为第一还款来源和第二还款来源,但对于什么是第一还款来源什么是第二还款来源目前并无权威的界定,一般来说,所谓第一还款来源是指借款人生产经营活动或其他相关活动产生的直接用于归还借款的现金流量总称,它是借款人的预期偿债能力,因此要了解借款人未来偿债能力必须对借款人现实的情况做全面细致的调查,要对企业的财务状况进行分析并作出预测。第二还款来源是指当借款人无法偿还贷款时,通过处理贷款担保,即处置抵押物、质押物或者对担保人进行追索所得到的款项。

小微企业老板的十大“软信息”

在信贷业务中,一般把非财务信息称作“软信息”。以企业借款人为例,非财务信息一般包括以下四方面的内容:一是企业主个人信息,二是企业经营信息,三是企业管理信息,四是行业信息。这些信息涵盖企业主基本情况、公司的背景和历史沿革、企业经营经验、公司治理结构、企业所处周期、管理方式、企业市场地位、经营业绩指标、管理者素质、上下游客户情况、企业面临的机会和风险、行业成本构成、员工构成等方面。从内容上可以看出,非财务信息覆盖的范围非常广范、提供的信息非常全面,它不仅仅是对财务信息的补充,更重要的是,非财务信息有很大一部分是对公司未来发展能力的预期,将有助于小额信贷机构更全面地了解企业的现状以及未来,对企业未来经营情况做出更合理地评估。

- «123456789101112131415»

-

联系我们

最新评论/留言