探访河北清河县淘宝村,青壮年多留在本地

这些年来,提起农村,总是不免涉及一些词:空心化、老龄化、留守儿童等等。衰败与凋敝,似乎正愈发成为绝大多数中国乡村无法避免的命运。

在河北邢台市清河县,情况却有所不同。2017年9月下旬,记者来到这个位于河北东南的县城,发现这里的乡村多数青壮年在当地自谋职业,留守儿童与独居老人问题并无中西部严重。

以油坊镇柳林村为例。柳林村位于河北与山东交界,与山东隔河相望。这里产业经济较为发达,以羊绒加工产业走出了一条独特发展之路。事实上,清河县长期在邢台市县域经济中排名前三甲,电子商务发展和活跃度也在全国排名第二,仅次于浙江义乌。

民生银行的大股东包袱

有很多理由让人对中国民生银行(China Minsheng Bank)的前景感到悲观。

一部分理由是基本面上的,民生银行存在那种预示着疲弱前景,因而将使投资者面临股价下跌风险的一般性问题。最要紧的是,民生银行还面临一个牵扯到财务和政治两方面的复杂问题:中国正对一些通过大举借贷接二连三地投资海外的公司发起打击行动,而民生银行的若干大股东就撞到了枪口上。

安邦保险(Anbang Insurance)、复星(Fosun)、大连万达(Dalian Wanda)和海航集团(HNA Group)等公司因缺乏财务审慎、过度举债,并且在当局竭力限制资本外流时还投资海外,激怒了监管机构。不幸的是,民生银行与这四家被监管机构当作目标的公司中的两家关系密切,就是安邦和复星。

蚂蚁金服开放“财富号” 商业银行有限拥抱

近日,在互联网金融巨头蚂蚁金服热情的招揽之下,商业银行们虽然积极响应进驻平台,却几乎不约而同并未上线自己的理财产品,只提供简单的账户查询功能,比如余额查询、信用卡还款、分期、挂失等,显示银行们对和此类互金平台合作的态度比较谨慎,有些患得患失。

6月14日,蚂蚁金服旗下的一站式理财平台“蚂蚁聚宝”宣布正式升级为“蚂蚁财富”,提出打造开放平台战略,正式启动自运营平台“财富号”。除了此前七家基金公司率先进驻“财富号”,有7家商业银行也已进驻财富号,包括浦发、中信、兴业、华夏、民生、平安、光大。这些进驻的金融机构可以在在蚂蚁聚宝平台自运营自己的品牌专区,而“财富号”帮助其直接触达 “财富号”超过1亿的用户。但目前看,前述商业银行并未将自己的理财产品放在“财富号”上,而是更多将之建设成类似微信上的银行自媒体平台。

解读全国金融工作会议

金融安全重中之重,国务院金融稳定发展委员会统领监管协调

整个会议基调符合预期,强调金融安全、强调守住不发生系统性金融风险的底线等等都是之前中央政治局会议和集体学习中提出过的,三位一体的金融工作主题虽然是新的提法,但实质也是对各种既有表态的重申。会议总体显示出了中央对坚决防范金融风险和加强监管协调这一核心态度的连贯性,并没有太多意外。比较值得注意的就是新设机构国务院金融稳定发展委员会,从机构名称判断,参考“国务院国有资产监督管理委员会”的设置,应该是国务院直属正部级特设机构,主要担当统领金融监管协调的职能。

监管理念转变是金融稳定的基石:解析机构监管、功能监管与行为监管

7月14日-15日召开的全国金融工作会议,提出了服务实体经济、防范金融风险、深化金融改革三项重要任务,这是今后搞好金融工作、促进经济稳健运行和顺利转型升级的重要保障。会议着重强调了金融监管在促进金融发展的同时防范系统性金融风险问题。“金融要把为实体经济服务作为出发点和落脚点”,“完善金融市场、金融机构、金融产品体系”。“要以强化金融监管为重点,以防范系统性金融风险为底线,加快相关法律法规建设,完善金融机构法人治理结构,加强宏观审慎管理制度建设,加强功能监管,更加重视行为监管”。“要完善市场约束机制,提高金融资源配置效率”。

透视万科争夺战:影子银行角色

赢下两年来围绕万科控制权的殊死战,王石6月21日宣布不再担任万科董事长,功成身退。在此之际,这场中国最大房地产公司争夺战的玩家当中,原大股东华润黯然退出,后期搅局者恒大华丽转身,新大股东深圳地铁春风得意,万科原管理团队顺利接棒。

惟有姚振华还在局中。这一幕如何收梢?这不仅是微观事件的尾声观察。把整个事件放在近年来金融世界的大背景中就可以看到,与2015年股灾一起,万科敌意杠杆收购案直接驱动了中国的金融监管改革。方向已明,未来是波澜壮阔的宏观大画面。

是姚振华,不是巴菲特

银行不爱房地产了吗

最近的房地产市场热点新闻集中在北京二手房价格暴跌和全国银行业鄙视房贷。

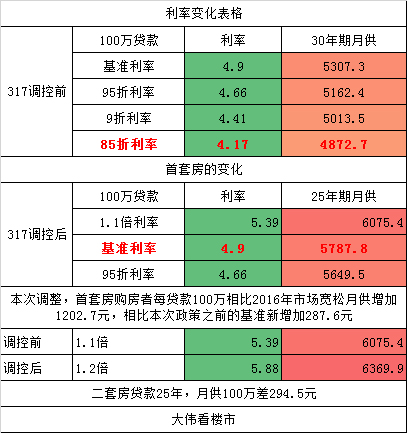

从主要城市看,主流首套的贷款利率依然是基准,但其中部分股份银行已经的确出现了提高到1.1倍的政策。那么直接影响多大?

从数据看:本次调整,首套房购房者每贷款100万相比2016年市场宽松月供增加1202.7元,相比本次政策之前的基准新增加287.6元。

“金融去杠杆”向何处去

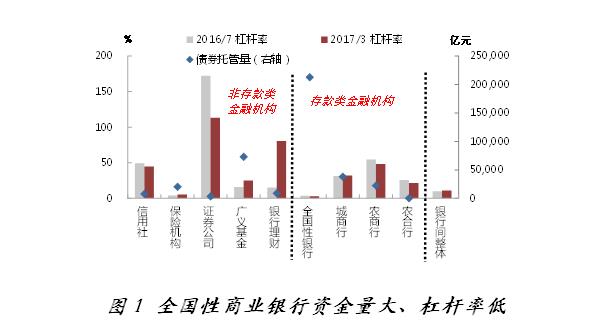

4月10日以来,中国银监会密集下发监管文件,推进开展银行业“三套利”“三违反”和“四不当”专项治理工作,重点指向同业、银行理财、委外等业务,金融去杠杆政策态度之严厉引发资本市场剧烈动荡。在此情形下,4月25日中央政治局会议特别引入了“加强监管协调”的表述。那么,如何理解本轮金融监管的力度与持续性?央行与三会在金融去杠杆过程中又将如何分工与合作?我们认为,理解当前“金融去杠杆”中的流动性分层,是把握未来一段时间货币政策走向的关键。

中国民营银行并未改变银行业

改革人士原本指望中国一批民营银行把贷款导向急需信贷的消费者和小企业,但这些银行尚未达到足够大的规模,使得对它们改变国有银行占主导地位的银行体系的希望受挫。

中国银行业监管机构首次发布了5家2014年获准成立的民营银行的数据。这5家银行属于一个受到密切关注的试点项目,其中包括社交媒体集团腾讯控股(Tencent Holdings)支持的微众银行(WeBank),和电商巨头阿里巴巴集团(Alibaba Group)旗下金融子公司蚂蚁金服(Ant Financial)持股的网商银行(MYbank)。

蚂蚁金服推定损宝或为车险业年省20亿成本,险企却又爱又慌

AI(人工智能)“强势”介入车险理赔环节。

6月27日,蚂蚁金服在北京宣布将向保险行业暂时全面开放技术产品“定损宝”,用AI模拟车险定损环节中的人工作业流程,帮助保险公司实现自动定损。

“定损宝”应用深度学习图像识别检测技术,用AI充当查勘员的眼睛和大脑,通过部署在云端的算法识别事故照片,与保险公司连接后,在几秒钟之内就能给出准确的定损结果,包括受损部件、维修方案、价格以及出险后对于来年保费的影响。

目前,根据蚂蚁金服的测算,在私家车每年约4500万的保险索赔案件中,“定损宝”能覆盖的纯外观损伤案件占比达到60%。保险公司应用“定损宝”之后,预计可以减少查勘定损人员50%的工作量。在案件处理成本方面,有望每年为行业节约20亿元。不过,“定损宝”目前仅能覆盖纯外观损伤案件。

北京首家民营银行北京中关村银行获批开业

6月12日,北京银监局官方发布了关于《北京中关村银行股份有限公司开业的批复》,落款日期为6月6日。

根据批复,北京中关村银行注册资本为40亿元。11家发起股东也发布了公告,其中用友网络出资额11.92亿元,持股比例为29.80%,为第一大股东。碧水源出资10.8亿元,持股27%。光线传媒出资3.96亿元,持股9.9%。东方园林也持股9.9%。这些发起股东多为注册于中关村国家自主创新示范区的科技创新企业。

北京中关村银行是北京市首家民营银行,也是全国第十三家获批开业的民营银行。

这是朱镕JI之后,力度最大的一次金融整顿

4月25日,中共中央政治局就维护国家金融安全进行第四十次集体学习。中共中央总书记习近PING在主持学习时强调,必须充分认识金融在经济发展和社会生活中的重要地位和作用,切实把维护金融安全作为治国理政的一件大事。

金融一直都是国民经济的核心,但“治国理政的一件大事”这一提法在以前几乎没有出现过。在中国经济转型的关键节点,这一提法的明确无疑有着极强的信号价值。

2016年底,证监会主席刘士余抛出了“妖精论”。今年3月开始,银监会主席郭树清掀起了银行整顿风暴。实际上,中国金融监管部门已经启动了近年来最严厉的金融大整顿,某种程度上来讲,这是上世纪90年代朱镕JI的金融大整顿之后,力度最大的一次。

- «1234567891011»

-

联系我们

最新评论/留言