人民日报:影子银行是资金脱实向虚的罪魁祸首

“打好防范化解金融风险攻坚战”。近日,银监会主席郭树清在接受记者采访时,如此说道。前几日,银监会印发《关于进一步深化整治银行业市场乱象的通知》,剑指银行业的核心风险点,对深化整治银行业市场乱象提出方向性、原则性和指导性的工作要求。银监会主席的表态与整治乱象的文件,拉开了2018年严格监管银行业的大幕,也延续了2017年“史上最严监管年”的政策基调。随着监管之网越织越密,防范系统性金融风险的信心也会越来越强。

房地产、基建有多“吸金”?共计92万亿

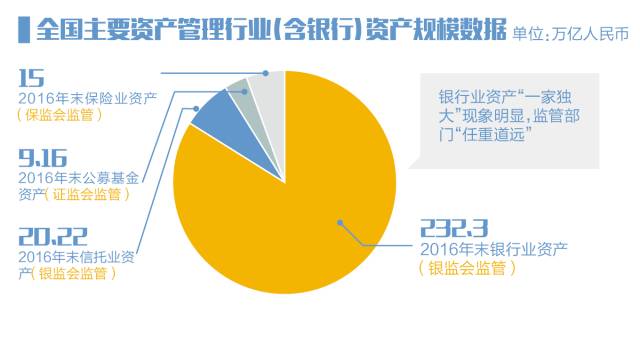

中国大资管行业的资产管理规模在2016年末已超100万亿元,如果剔除涉通道业务,这一规模在60万亿~70万亿元。这一体量巨大的资金最终流向了哪些地方。

7月25日,国家金融与发展实验室联合浙商银行发布的一份《钱去哪儿了:大资管框架下的资金流向和机制报告》(下称《报告》)指出,虽然“钱”的来源多样化,但“钱”的流向还是偏好房地产,包括与此直接相关的房地产企业贷款、个人按揭贷款和与此间接相关的基建项目等。

该《报告》统计,银行信贷加上所持有的债券,以及通过非银渠道投向地方基建和房地产的资金总敞口近80万亿元,其它非银行金融机构的资金投入房地产与基建项目的规模约12万亿元。

透视万科争夺战:影子银行角色

赢下两年来围绕万科控制权的殊死战,王石6月21日宣布不再担任万科董事长,功成身退。在此之际,这场中国最大房地产公司争夺战的玩家当中,原大股东华润黯然退出,后期搅局者恒大华丽转身,新大股东深圳地铁春风得意,万科原管理团队顺利接棒。

惟有姚振华还在局中。这一幕如何收梢?这不仅是微观事件的尾声观察。把整个事件放在近年来金融世界的大背景中就可以看到,与2015年股灾一起,万科敌意杠杆收购案直接驱动了中国的金融监管改革。方向已明,未来是波澜壮阔的宏观大画面。

是姚振华,不是巴菲特

郭树清的担子有多重

在中国,银行是一个特殊的存在。从经济意义上来说,它是中国最大的资产管理行业,掌控着全国最多的金融资产,影响着亿万国民的身家。

但从非经济层面讲,它的意义或许更为重大。它是国家宏观调控的工具之一,更是有效进行国家治理、处理好央地关系的一个枢纽。

因此,监管银行一直是中国金融领域的头等大事——没有之一。2017年2月,作为中国广受关注的明星官员之一,郭树清从山东省长的位置上重回“一行三会”,担任银监会主席,这一人事变动无疑也释放着某些信号。

那么,银行的风险在哪里?呆账、坏账或者流动性吃紧,这些周而复始的问题不过是表面现象。银行真正的风险,在于别处。

全面监管时代的中国影子银行

随着中国银监会发文要求开展对“监管套利、空转套利、关联套利”的专项整治工作,同业存单、同业理财等近两年兴起的影子银行新形式将成为主要监管对象。事实上,自2016年下半年以来,对商业银行理财业务、金融机构资产管理业务等影子银行活动的监管就在逐渐加强,2017年开始实施的宏观审慎评估体系(MPA)更是将表外理财、同业负债等都纳入了监管范围。这一系列监管新规的出台,意味着对影子银行体系进行全面监管的时代已经到来,过去依靠规避监管进行信用扩张的传统运作模式面临着严峻挑战。

证监会副主席:要消除以资管名义借贷、叠加杠杆等资管乱象

资本市场上悄然流行的“明股实债”,以“资管”之名借贷、叠加杠杆等行为,引起了监管层的注意。

11月17日,在《财经》年会2017论坛上,中国证监会副主席李超明确表示,要统一监管标准,消除“明股实债”,以“资管”之名行“借贷”之实、叠加杠杆等监管套利行为和资管乱象。

中国的资产管理行业发展迅速,各类资管产品日益丰富,参与主体和投资者众多,管理规模大幅增长。

证监会统计,截至2016年6月底,各大类资管产品的规模为:银行理财26.3万亿元,信托计划15.3万亿元,公募基金8.4万亿元,基金专户16.5万亿元,券商资管计划14.8万亿元,私募基金5.6万亿元,保险资管2万亿元,简单相加后的规模总计88万亿元。由于在实际运作中,部分资管产品互相借用“通道”,产品互相嵌套、交叉持有等,剔除这些重复计算因素,我国资管业务规模约为60万亿左右,大体接近上年GDP总量。

银行理财资金楼市“加杠杆”:涉房投资42个月激增1166%

商业银行与房地产业的亲密,不仅仅体现在财务报表之内的开发贷和按揭贷。数据显示,银行理财资金近年来加速流入房地产业,如今已经是万亿元量级。

记者统计发现,从2013年年初至2016年中期的42个月内,明确投向房地产业的银行理财资金的余额已经由最初的1650.71亿元飙升至2.09万亿元,增幅高达1166%。

理财资金加速流入房地产业的情况显然已经引起了监管部门的重视。半个月时间内,监管部门两次对于房地产领域的金融风险敲响警钟,并强调严禁银行理财资金违规进入房地产领域。

中国中期金融风险不可低估

对于当前中国金融形势,国务院发展研究中心金融研究所所长张承惠表示,最近一两年内出现系统性金融风险的可能性很小,但中期风险不可低估。

10月16日,在华夏新供给经济学研究院主办的新供给2016年第三季度宏观经济形势分析会上,张承惠表示,当前中国金融风险比较突出的首先就是银行风险,因为在中国的金融体系中,银行始终是发挥着主导的作用,所以,实体经济疲弱,商业银行一定会面临着资产质量恶化的压力,而且最终实体经济也好,金融体系也好,在中国现有金融结构之下,恐怕很多风险都会集中表现在银行身上,近几年商业银行不良率和关注类的贷款的比重仍然在攀升。

宝万之争的启示:谨防“影子银行”引发系统性金融危机

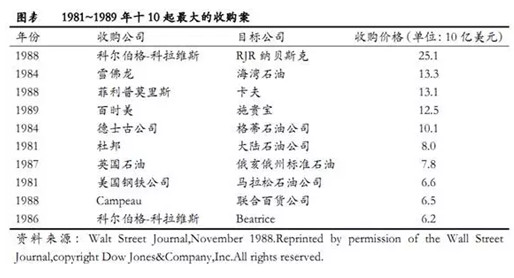

宝万之争事件中,宝能的巨额资金来源一直是市场关注的焦点。监管机构聘请专业机构进行专项核查发现,宝能的杠杆率高达4.19倍。新华社于6月底、7月初连续三次发文评点宝万之争,资金来源也是重中之重。近日,摩根大通发布报告《影子银行+双倍杠杆的风险:万科宝能案例》,更是将宝能资金来源与庞大的影子银行体系联系在一起,担忧中国金融市场的系统性风险。

让各方警惕的并非宝万之争的事件本身,而是宝能以杠杆并购“蛇吞象”的示范意义以及由此可能带来的连锁反应。在影子银行遭遇“资产荒”和并购重组迎来黄金时代的双重背景下,这种连锁反应很可能在中国市场掀起一轮杠杆并购浪潮,最终将中国金融市场和实体经济带入一场新的危机,不得不防。

金融排雷风暴来了

本文来自微信公众号“南方周末”(nanfangzhoumo)

— — — — — — — — — —

2016年5月16日,中国工商银行在其官网发布通知称,自2016年6月1日起其不再受理新的个人账户综合理财业务。

消息传出后,市场猜测其与此前央行金融稳定局摸底评估银行业不良贷款真实性有关。

事实上,这只是金融监管当局对“影子银行”的新一轮清理整顿的冰山一角。

“影子银行”是指游离于监管体系之外,与传统的接受中央银行监管的商业银行系统相对应的金融系统,包括民间借贷、第三方理财、信托、P2P、无备案私募股权基金、融资性担保、代客资产管理、基金保险等子公司融资业务、资产证券化等。

中国的金融黑洞有多大?

金融危机和经济危机为什么会爆发、有没有办法根治?金融危机和经济危机是不是两种根本不同的危机?经济危机与泡沫是什么关系,是否存在因果关系。著名财经专栏作者、日本东京大学客座研究员郝一生揭示了“泡沫”的秘密。

郝一生认为,最近几年,中国总体上流动性充裕,但隐患和黑洞也在不断扩大。

截至2013年5月底,中国的广义货币M2余额104.21万亿元(同比增长15.8%)。这几乎相当于中国年度GDP的两倍,远高于美国和日本的同一比值,说中国是世界上货币发行量(M2)比率最高的国家之一,并不为过。

- «1»

-

联系我们

最新评论/留言