宝万之争事件中,宝能的巨额资金来源一直是市场关注的焦点。监管机构聘请专业机构进行专项核查发现,宝能的杠杆率高达4.19倍。新华社于6月底、7月初连续三次发文评点宝万之争,资金来源也是重中之重。近日,摩根大通发布报告《影子银行+双倍杠杆的风险:万科宝能案例》,更是将宝能资金来源与庞大的影子银行体系联系在一起,担忧中国金融市场的系统性风险。

让各方警惕的并非宝万之争的事件本身,而是宝能以杠杆并购“蛇吞象”的示范意义以及由此可能带来的连锁反应。在影子银行遭遇“资产荒”和并购重组迎来黄金时代的双重背景下,这种连锁反应很可能在中国市场掀起一轮杠杆并购浪潮,最终将中国金融市场和实体经济带入一场新的危机,不得不防。

宝万之争、杠杆并购与影子银行

宝能并购万科伊始,市场就对这起“蛇吞象”式的交易充满好奇,一个绕不过去的焦点是资金从哪里来。经过各方的发掘,目前宝能系资金来源已经比较清晰:前期收购资金来源于前海人寿的保险资金,金额达104.22亿元;之后由券商资金接棒,宝能自有资金39亿元,以1:2的杠杆撬动券商资金78亿元,合计金额117亿元;最后银行理财资金入场,组成约232亿的资管计划购买万科股票。没错,资金来源于保险、证券和银行等正规金融机构。

自2012年以来,监管机构相继放松了对保险资管、券商资管、基金及基金子公司专户的监管限制,中国迎来了资管行业的大时代。对高息资产的追逐是资管行业的立足之本,而高息资产往往是高风险的代名词,属于监管重点限制进入的领域。为了追逐规模增长,不同资管机构之间广泛开展交叉业务,逐步演变成为脱离正规监管体系的影子银行业务。

具体来说,不同资管机构面临的监管政策截然不同,受到严格监管的机构会选择监管宽松的机构进行合作,变相突破监管限制,达到监管套利的目的,而这个过程大大增强了机构间的风险传染性。梳理来看,资管业务的影子银行体系资金主要流向了投机领域、产能过剩领域、融资平台和中低风险市场杠杆投资等四大高息领域,这在客观上推高了实体经济杠杆率,降低了债务透明度,增大了金融体系风险。

然而,房地产和融资平台于2015年左右被纳入银行和债券市场等低成本融资渠道,股灾使得股票配资熄火,产能过剩领域更是风险频发,资管行业开始面临严重的“资产荒”。找到“低风险”的高息资产成为各大资管机构的头等要务。从万宝之争事件看,显然,他们找到了这么一类资产,即杠杆并购融资。

随着宏观经济持续低迷,并购重组成为化解过剩产能、促进结构调整的重要手段。早在2013年3月,国务院就在《关于进一步优化企业兼并重组市场环境的意见》中明确提出“发挥资本市场作用。符合条件的企业可以通过发行股票、企业债券、非金融企业债务融资工具、可转换债券等方式融资。”2014年5月,国务院在《关于进一步促进资本市场健康发展的若干意见》中再次明确鼓励市场化并购重组。2015年8月,证监会、国资委等四部委发布《关于鼓励上市公司兼并重组、现金分红及回购股份的通知》,提出“鼓励上市公司兼并重组支付工具和融资方式创新。推出上市公司定向可转债。鼓励证券公司、资产管理公司、股权投资基金以及产业投资基金等参与上市公司兼并重组,并按规定向企业提供多种形式的融资支持,探索融资新模式。”

市场的广阔空间和政策的鼓励让正为资产苦闷的资管机构找到了新大陆,于是乎,我们有幸看到了类似万宝之争的“蛇吞象”案例。从宝能的资金来源看,产品交易结构在设计上基本做到了合法合规,却又较好地钻了分业监管与资管业务混业经营之间的监管漏洞,堪称完美。

如果不是万科和王石的舆论影响力实在太大,在庞大的资金支撑下,这笔并购交易本来是可以顺利完成的。不出意外的话,这笔交易之后,市场上还会很快涌现出无数个类似的“蛇吞象”并购案。可惜的是,最开始的并购标的是万科,很快引起各方的关注和广泛争议,从当前市场透露的消息看,在各方斡旋下,宝能可能会放弃这笔交易。那么,如果交易顺利进行,中国的金融市场会怎么演进呢?还好,我们有美国的例子。

谨防美国杠杆并购潮在中国上演

上世纪80年代,美国出现了第四次并购浪潮,这次并购潮的最大特征是杠杆收购。并购方以目标公司资产做担保筹集资金来源,银行资金以优先级入局,占比约60%,中间层30%的资金通过发行次级债券获取,并购方自有资金为劣后级,占比仅为10%,高达1:9的杠杆率使得“蛇吞象”成为可能。

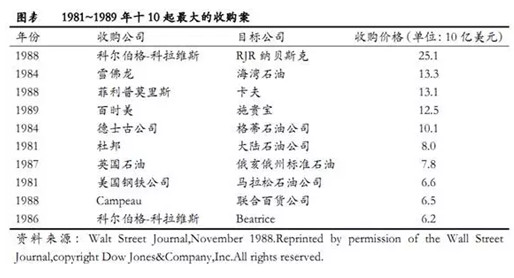

在杠杆的支撑下,一些最大型的公司成了收购目标,第四次并购浪潮逐渐演变成为一场史无前例的超级并购狂潮。在当时,每个人都相信,只要风云人物米尔肯愿意,随时可以帮助一家企业将GE收入囊中。下图是1981-1989年美国最大的十起并购案,大家不妨感受下。

不过,出来混,总是要还的。高杠杆并购严重依赖目标公司的市值稳定性,若目标公司市值出现大幅下滑,高杠杆并购方几乎必然爆仓。1987年10月,美国股市出现崩盘,美国市场频现次级债券违约事件,陷入“高风险-高利率-高负担-高拖欠-更高风险……”的恶性循环。1989年夏天,美国杠杆交易贷款和高收益债券市场出现“挤兑”现象,同年,美国《金融机构改革、复兴和实施法案》对储蓄银行可持有的次级债券比例做出限制,美国有37个州相继通过了反收购法案。此次并购潮中的风云人物——垃圾债大王米尔肯锒铛入狱,德崇证券申请破产,美国的第四次并购浪潮告一段落。

回到宝万之争的案例。宝能杠杆率虽仅为1:4,与美国当年1:9的杠杆率相比还有不小的差距,但通过杠杆并购达成“蛇吞象”的交易模式已经颇具雏形。不难预期,万宝之争后,资管机构寻找高息资产的冲动还会制造出很多个“万宝之争”,这是资本的力量使然。问题在于,高杠杆带来高风险,综观全球经济史,导致经济危机的原因只有一个——债务危机,美国“大萧条”、日本经济崩盘、东南亚金融危机、美国次贷危机、欧债危机莫不如此,美国第四次并购潮的教训也表明,浪潮过后总是一地鸡毛。

中国实体经济已经遭遇高杠杆之困,影子银行的不透明和交叉传染特征更是加剧债务问题的压力。此时若不能及时刹住并购市场高杠杆融资的苗头,一场经济危机或许就在不远处。

对于高债务负担的危害,权威人士明确提出“树不能长到天上,高杠杆必然带来高风险,控制不好就会引发系统性金融危机,导致经济负增长,甚至让老百姓储蓄泡汤,那就要命了。”防患于未然,市场才能走得更久远。

影子银行、风险集聚与监管之困

金融稳定理事会(FSB)对影子银行的定义为“游离于银行监管体系之外、可能引发系统性风险和监管套利等问题的信用中介体系(包括各类相关机构和业务活动)”,从这个意义上来说,各类民间借贷、P2P平台、线下财富公司都属于影子银行的范畴,正规金融体系尚未纳入监管(或有意规避监管、或未被监管关注)的各类业务和产品也属于影子银行的范畴。

2012-2014年间,属于中国资管行业的黄金期。进入2014年下半年,国家相继放开了房地产和地方政府融资平台在商业银行和债券市场的融资渠道,资管行业开始遭遇资产荒。为了维持规模的增长,很多机构逆势而行,大力布局产能过剩行业、股权市场等高风险领域,一些互联网类理财机构也大力发展校园贷、首付贷、配资等产品,不断加剧影子银行领域的潜在风险。

2015年,GDP增速首次降至7%以下,微观主体违约事件加速暴露,银行业不良率升至1.67%,净利润增速也骤降至2.43%。在市场感慨正规金融机构日子不好过的同时,从风险承受能力较弱的P2P行业开始,资管行业也开始大量爆出问题。2015年全年共有896家P2P平台出现问题,除恶意跑路和经侦介入外,基本都是不堪高不良的压力。发展到后来,高不良又成为平台跑路的触发点,演变成非法集资问题,带来了恶劣的社会影响,严重侵害社会公众利益。

2016年,国企发行的债券也开始频繁出现违约,而债券是银行理财等正规金融机构的重点配置产品,这意味着影子银行的不良问题开始从P2P等互联网金融领域转向正规金融机构资管领域,庞大的影子银行规模愈发成为经济系统性风险点。6月24日,央行行长周小川在美国华盛顿对话国际货币基金组织(IMF)总裁拉加德表示,中国已决定开展新一轮监管体制改革来覆盖这些监管真空领域,希望能解决影子银行问题。

今年3月份,保监会对所谓“万能险”的中短存续期产品的监管规则进行了较大幅度的修订。之后不久,银监会也对部分城市商业银行进行窗口指导,要求其停止新发分级型理财产品,而分级型产品的主要特征就是劣后级具有杠杆功能。5月,证监会出台《基金管理公司特定客户资产管理子公司风控指标指引》、《证券投资基金管理公司子公司管理规定》两份文件,全面升级监管框架。

然而,影子银行风险因跨界和跨业而起,分业监管的架构倾向于“谁家的孩子谁抱走”,往往止于简单叫停“惹事”的新产品或新模式,解决不了跨界、跨业经营的监管套利、监管空白甚至监管重复等问题,并非解决影子银行体系风险集聚的治本之策。笔者以为,根治影子银行问题,必须从监管改革着手,着重“穿透式”管理,并基于资管产品的底层标的资产进行分类管理。然而,这一切需要对一行三会的监管体制进行大刀阔斧的改革,又谈何容易!

- 谢谢你浏览本页内容,你的关注与支持是本站不断发展的最大动力!

- 如果你有什么意见或建议,请点击这里告诉我们。

- 本站有部分内容来源于网络,如果发现侵犯了您的权益,请点击这里联系我们,或是发送邮件到stuit#126.com(发送时请将#改为@),我们将及时予以删除或修改。

- 如果你觉得本页内容对你确实有所帮助,请点击页面右边浮窗中的分享按钮,将本页推荐给更多的朋友。本站将努力为你奉献更多有用的内容。

- 转载请注明:本文转载自银行风险管理网(http://stuit.cn/Risk/)谢谢合作!

- 本站刊载的法律法规、监管规定等均来源于相关政府机构的网站,但不能保证100%的准确性和更新的及时性,建议在引用前访问相应政府机构的官方网站,与其原始出处进行核对。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。