关于并购贷款你应该知道的七件事

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

一、企业并购的目的是什么?

通常企业并购的目的有七种:

1、扩大规模。生产规模、渠道规模

2、延伸产业链

3、获得品牌或技术、平台、管理等

4、获得监管、牌照、资质、税收便利等

5、股权安排方面的并购

6、财务投资

7、跨行业并购。企业跨行业并购的原因也分很多种:有的是原来的行业衰落了,想转入新的行业;有的是原来的行业已经做到天花板了,而企业还想扩大经营;有的则是分散单一行业的风险,还有则是对规模和利润的追逐。

再谈流动资金贷款的收贷问题

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

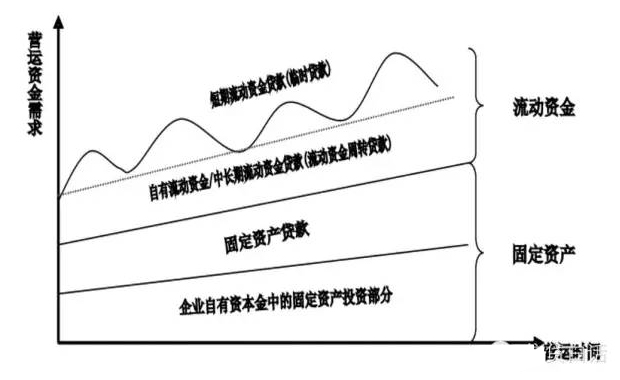

在前文《探秘流动资金贷款的还款来源》中,我用了下面一张图(请点击这里查看),不知道大家注意了没有,图上的线是按照一个斜率向上的,是向上的三条斜线,也就是说,我们假设,企业的固定资产和流动资金是持续增加的,其中,企业的自有资金和银行贷款一直维持着一定的比例。

探秘流动资金贷款的还款来源

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

如下图,企业的资产分为固定资产和流动资金。

企业固定资产的来源,一部分是自有资金,一部分是银行贷款;企业的流动资金也一样。

关于授信决策九因素的15句箴言

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

我在上一篇文章《银行凭什么同意贷款》中说过,影响贷款决策的九个因素是:1、宏观周期,2、行业特征,3、企业的非财务因素,4、企业的财务因素,5、企业实施的项目、或贷款事由,6、银行的授信品种,7、担保条件,8、法规政策,9、承贷机构

银行凭什么同意贷款

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

这个题目也可以叫:“凭什么否决一笔贷款?”或者:“哪些因素影响了一笔贷款的决策?”

在《优秀信贷审查员,应该懂得八个方面的知识》中,我曾经说过:信贷审查员应该懂得以下知识:1、宏观周期 2、行业特征 3、区域经济 4、企业经营 5、财务分析 6、法律知识 7、授信品种 8、调查方法

优秀信贷审查员应该懂得八个方面的知识

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

上一篇《优秀信贷审查人员具备的七个条件》说的是:要做多少年?要做多少个项目?——这是硬性条件。要对数字敏感,要有综合分析能力——这说的是素质。

本篇说的是知识储备。

硬性条件,需要慢慢地积累。素质需要悟性和训练。而知识是可以通过学习掌握的。

优秀信贷审查人员应该具备的七个条件

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

1、数字:对数字敏感,喜欢看材料里的报表以及数据,打开项目材料,总是数字先跳入眼帘。自己脑子里有一个大数据库(虽然不一定十分精准),能立刻发现数字与数字之间、材料中的数字与大脑里的数字之间的异常,并立即警觉起来。

2、数量:大量项目的长时间跟踪。按照《中国经济周刊》最近对华夏银行前副行长黄金老的采访,这一项目的数量是1000个。(其实你要一直干这工作,能达到1、2万个以上)。

小微企业授信调查之“资产篇”“负债篇”“销售篇”

信贷无非就是借钱还钱,信贷调查归根到底是钱的事,钱的事也就是财务分析的事,而在财务分析中最重要的无非就是三个要素:资产、负债、销售。

一、资产篇

资产代表的是实力,代表的是积累,底子厚不厚就是看资产。

其中最为重要的一项是【现金资产】,但这一项经常被人忽视。一个平时账户上连1万块钱都没有的企业告诉你说他实力有多强,经营有多好,打死我也不信!而最能体现现金资产的指标就是【活期日均存款额】,这个数据的取得也相当简单,把各家银行每季度20号的利息收入倒算回去即可(现在有理财了确实挺烦的,但一般资金紧张的企业也不会买理财。)。当然这个数据可以和企业的敞口融资数据结合分析,比率低于1%(基本意味着账户上银行借款的利息都不够)的需要重点监测,新增就免了,存量该考虑退出了,超过10%的基本可以判定是正常企业(当然也有例外)。

交易银行是投行后商业银行业务发展又一重点

交易银行起源于欧美发达国家,是国际化大型银行的重要战略业务模式和主要利润来源。在国内,作为交易银行业务的主要内容,供应链金融、贸易融资和现金管理业务已经普遍在大中型商业银行开展。

在全球范围内,交易银行已经成为银行的一个重要收入来源,其规模与投资银行业务相当。正因如此,国内银行开始进一步提升交易银行业务的重要性。除了招行已组建交易银行部之外,交行、浦发、民生也提出向交易型银行转型的思路。

交易银行(Transaction Banking)是银行以客户的财资管理愿景为服务目标,服务于客户交易,协助客户整合其上下游资源,最终实现资金运作效益和效率提升的综合化金融服务的统称。互联网时代,企业间的协作方式生态圈化,使得企业间的交易关系扁平化、交易行为数据化。在此背景下,“1即N、N即1”的客户理念和“数据质押”的风险管理理念将成为银行开展交易银行业务的核心理念。

- «1234567»

-

联系我们

最新评论/留言