本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

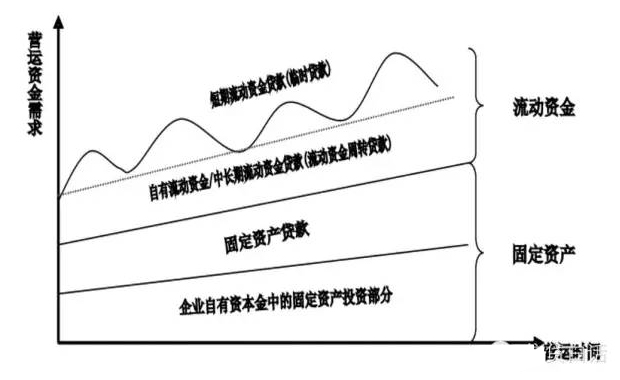

如下图,企业的资产分为固定资产和流动资金。

企业固定资产的来源,一部分是自有资金,一部分是银行贷款;企业的流动资金也一样。

我们已经知道,银行固定资产贷款和流动资金贷款,二者在还款资金来源上有一些不同。流动资金贷款可以通过,一次或一年的生产经营周转所产生的现金回流,得到偿还;而企业的固定资产贷款,必须经过,多年多次的生产经营周转,每次周转产生一点利润和折旧,每年偿还一部分,多年后才能得到全部偿还。

但在现实中,有时候会出现一种诡异的现象,企业的固定资产贷款可以按时结清,但企业的流动资金贷款却一直占用,从未还清。

假如企业的生产经营是正常的,每年都有折旧和利润,固定资产贷款就可以逐年得到偿还,最终结清。假如企业不投入新的固定资产项目,我们会发现,在某一个时期,企业的固定资产已经全部是自有资金了。

对于流动资金贷款,理论上,我们可以把企业一次,或一年生产经营回流的现金扣下来,用于归还流动资金贷款,但这样会使企业的经营周转乃至持续经营无法进行,所以实践中,一般采用还旧借新、他行资金置换等方式,企业的流动资金一直使用着银行贷款。更有甚者,采用借新还旧的方式,只换一张借据,就一直占用着银行贷款。

但是,的确也有一些企业,经营状况好,它的利润和现金流都非常丰厚,它也不愿意用货币资金做理财投资,以赚取与银行贷款之间的利差。这样它就会逐年减少流动资金贷款的占用,乃至全部归还给银行。它的流动资金,全部是自有的,它会有一些经营性负债,但已经没有银行贷款了。

在医药行业,有很多企业就是这样,他们不仅没有固定资产贷款,连流动资金贷款也不提用,因为用不着。有的早年有流动资金贷款,但已经还完了。

相反,假如企业没有利润,或利润的积累跟不上生产经营规模的扩大,那么,它就无力最终偿还流动资金贷款,流动资金贷款就会一直被占用。

从这个例子,我们可以看到,企业流动资金贷款的终极的还款来源,还是企业逐年产生的利润或经营活动净现金流——其实与企业固定资产贷款的还款来源是一样的。

而银行之所以同意为企业流动资金贷款办理再融资,是基于银行认为该企业有流动资金贷款的终极还款能力。

这样就产生了一个问题:怎样判断企业有终极还款能力?也就是:怎样判断企业持续经营的前景?

这是一个"信贷决策的系统思维与方法"(本博所有文章讲的其实都是这个)。要从宏观、到行业、到企业(财务和非财务)、到企业的产品或项目,并结合区域和时间因素去分析。一切以现金流和还款来源为中心。

上述系统思维中,关于具体企业趋势变化的信号,网上的文章已经很多。但是对于银行来说,最重要和有利的因素,就是企业银行账户进出资金(银行流水账)的量和频率的变化,以及跟谁进出,进出的用途是什么?进出能否赚钱?

由于各种因素总是不断变化的,所以,银行要随时关注企业的变化,随时调整授信政策,至少一年认真地分析总结一下。这就是信用评级和信贷总量年审的意义。

年审就是对企业持续经营的前景做一个判断,然后决定对这个企业的信贷,是保留?是增加?还是压缩,乃至收回?

理想的状态是,银行能够根据企业的现金流情况调整授信,银行给企业的信贷总量是动态的,波浪式调整的,而不是固定的,也不是持续增加的。

不过,确定信贷政策,要考虑政策的可执行性。

收贷时机的选择的很重要。时机选择具有前瞻性,执行起来才会比较顺利——因为还有别的金融机构接盘。

除非有其他金融机构接盘,你很难一次性收回流贷。

从"终极还款来源"的角度考虑,可以从固定资产贷款里得到一点启示。固定资产贷款为什么可以得到清偿?重要的一点是,它是逐年一点一点归还的,如果你要求企业到期一次性还清,它也是做不到的。

最近我接触到一个国外银团贷款项目,借款人是一个资源、生产、销售一体化的国际集团,经营和财务情况都不错,银团总金额是3亿美元(借款人有权增加至5亿美元),贷款用于集团再融资、资本开支和公司日常之用(实际就是流动资金性的),它的期限是3年,其中宽限期2年,那么它的还款计划呢,是宽限期后连续12次等额还款——就是每月还款一次。它还有一些财务约束条件,还款计划还要受这些条件约束。

我们来小结一下:

1、流动资金贷款能够得到偿还的基础是,企业的销售能够回笼现金,且回笼的现金能够覆盖还款;

2、企业销售现金流的回笼和覆盖不是一次性的,而是可以不断循环周转的。企业的经营是可持续的,企业的前景预期是稳定的;

3、企业的经营周转是有盈利的,可以逐步弥补流动资金缺口,减少对银行贷款的依赖;

4、银行应始终关注企业的现金流,根据现金流情况核定贷款金额,合理安排提款进度和还款计划,并动态调整贷款实际投放量。

5、准确判断企业经营前景,前瞻性地选择最佳的压缩退出时机。

6、采取稳妥的、可执行的方式退出企业的流动资金贷款。

这里面有几个问题没有涉及到:

1、怎样掌握企业授信的退出时机?

2、如何从企业的银行账户往来资金流水,判断企业经营的变化?

3、借新还旧行不行?

- 谢谢你浏览本页内容,你的关注与支持是本站不断发展的最大动力!

- 如果你有什么意见或建议,请点击这里告诉我们。

- 本站有部分内容来源于网络,如果发现侵犯了您的权益,请点击这里联系我们,或是发送邮件到stuit#126.com(发送时请将#改为@),我们将及时予以删除或修改。

- 如果你觉得本页内容对你确实有所帮助,请点击页面右边浮窗中的分享按钮,将本页推荐给更多的朋友。本站将努力为你奉献更多有用的内容。

- 转载请注明:本文转载自银行风险管理网(http://stuit.cn/Risk/)谢谢合作!

- 本站刊载的法律法规、监管规定等均来源于相关政府机构的网站,但不能保证100%的准确性和更新的及时性,建议在引用前访问相应政府机构的官方网站,与其原始出处进行核对。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。