委托贷款

前言

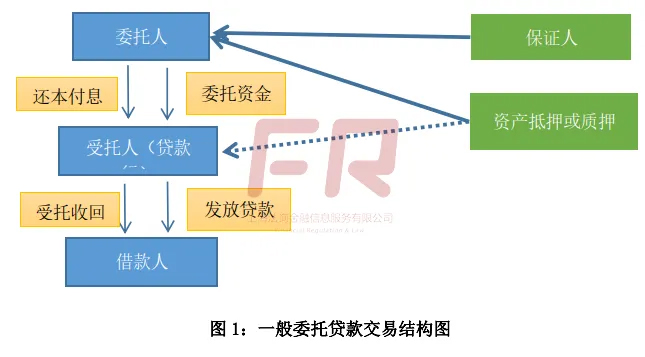

委托贷款是商业银行一项传统的中间业务,具有金融通道的天然属性,容易成为监管套利的猎物,具有天使与魔鬼的两重性。管理规范得好了,委托贷款是天使;管理规范得不好,它可能变成魔鬼。

在金融抑制和信贷资源错配的大背景下,通过委托贷款业务,可以满足银行传统信贷业务无法满足的个性化、多元化的融资需求。但是,如果这种融资通道被泛化、被滥用,则可能成为金融机构规避审慎监管以及无序扩张的温床。近年来,随着金融乱象整治及资管新规的落地实施,通道业务得到有效规范,委托贷款也因此得以回归本源,规范发展,继续在多层次金融服务体系中发挥其应有的作用。

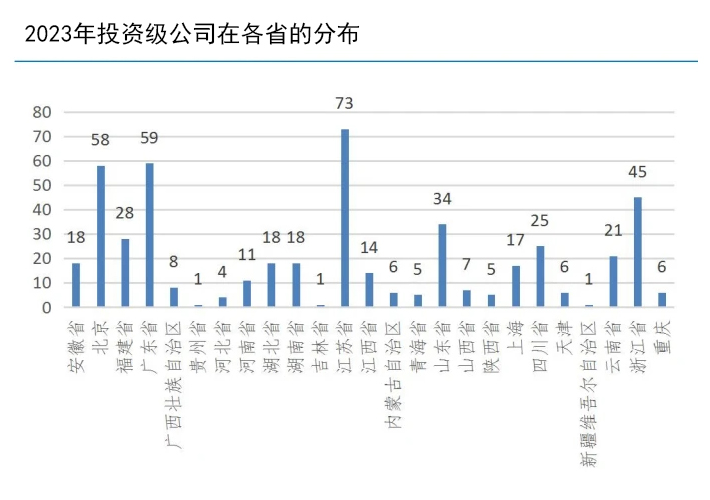

银行客户中的投资级公司

投资级公司通常指的是那些信用评级较高的企业,它们通常能够以较低的利率发行债券,并且被认为是风险较低的投资选择。

国内,一些著名的投资级公司包括中金公司、中投公司、红杉资本中国基金、华润资本、深圳市创新投资集团、IDG资本、真格基金等,还包括腾讯、高瓴资本、启明创投、中信资本、阿里巴巴、顺为资本、云锋基金、五源资本、鼎晖投资、元禾原点等。这些公司主要投资于股票、债券、房地产、初创企业、科技企业等领域。

在全球范围,红杉资本、软银、老虎环球基金等都是知名的投资级公司。

质押担保中的出质人和质权人

一、定义

质押是指债务人或第三人将其特定财产移交给债权人占有、作为债权的担保,在债务人不履行债务时,债权人有权依法以该财产折价或拍卖、变卖该财产的价金优先受偿的物权。

该财产称之为质物,提供财产的人称之为出质人,享有质权的人称之为质权人。

抵押和质押的区别

1、标的物种类不同

抵押的标的物包括不动产、动产和权利。质押的标的物包括动产和权利。

2、是否移转占有不同

抵押以不移转占有为成立要件。质押以移转占有为成立要件。

3、公示方法不同

抵押的设定以登记为公示方法。质押的设定以交付为公示方法。

4、重复设置担保不同

抵押担保中,可以在同一抵押物上设置两个以上的抵押权。质权则不能重复设置。

5、收取孳息的主体不同

在抵押权中,有权收取孳息的主体是抵押人。在质权中,有权收取孳息的主体则是质权人。

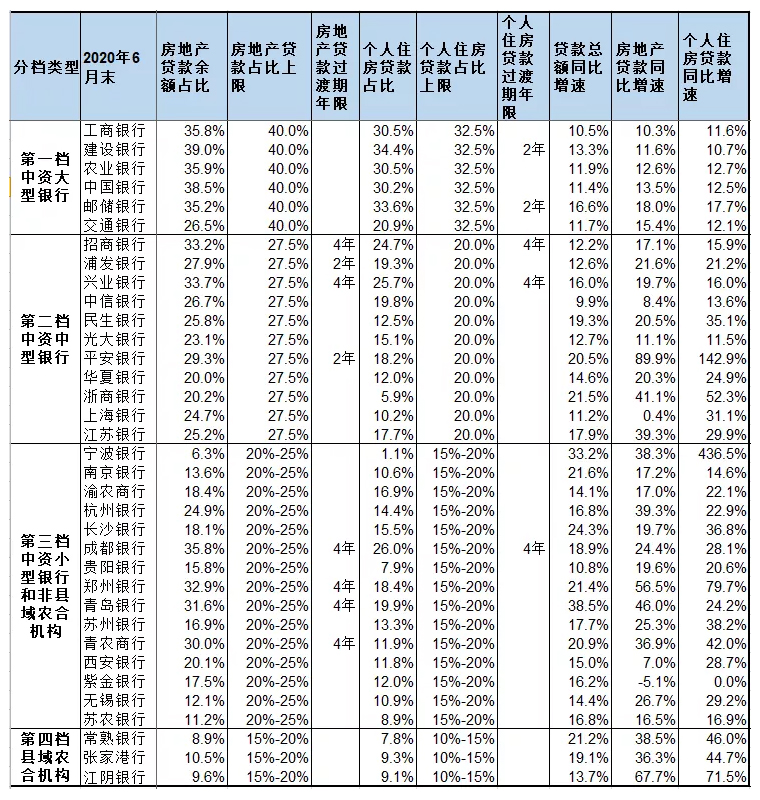

房地产贷款集中度的计算

2020年12月31日,中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。

生产型企业的八大特点、三大风险、十大授信要点及总体授信原则

一、小型生产型企业概述

本文所称生产型企业指的是国民经济行业分类中的制造业,在国民经济行业分类中,制造业是最大的一类。根据国民经济行业分类(GB/T 4754-2011),制造业共有大类31个,中类191个、小类525个。制造业在国民经济中属于竞争性行业,除烟草加工、盐加工、药品制造等行业外,一般没有政策性壁垒和资源壁垒。小型生产型企业是小微企业信贷业务中最常见的一类客户,小型生产型企业在促进我国经济发展,增加就业机会方面一直起着非常积极的作用。相对于其它行业,生产类企业具有以下特点:

如何有效规避关联企业信贷风险

企业信贷风险管理的微观维度有两项重要内容:

其一,“客户”的多元细分;

其二,“产品”的适度推介。

商业银行自产生以来,一般都嫌贫爱富,纷纷围绕信誉良好的企业展开竞争。当前经济新常态下,商业银行需要积极探索符合中小企业信贷业务客观规律的客户甄选策略,以更好地满足普惠金融下中小企业的“两增两控”的监管要求。信贷实践中,从微观维度讲,商业银行在“客户”维度的风险管控中,需要高度重视关联企业信贷风险对于银行信贷经营带来的诸多挑战和风险隐患。

信用分析的八大基本理论

信用风险是指由于借款人或市场交易对手违约而导致的损失的可能性;更为一般地讲,信用风险还包括由于借款人的信用评级的变动和履约能力的变化导致其债务的市场价值变动而引起的损失的可能性。对信用风险的研究可包括风险的衡量与管理,信用风险的衡量是问题的核心和管理的前提,也是研究的重点。建立信用评估指标体系,首先要确定信用评估要评价哪些内容?即信用评估的要素。为了确定信用评估的要素,我们应先分析一下有哪些因素会对信用状况产生影响以及产生什么影响。信用要素对我们进行信用分析和信用评估十分有用,它将指导我们按照什么内容进行信用分析,根据哪些方面进行信用评估。对于信用分析的要素,在历史沿革中形成多种学说,其中比较知名的包括3C、4C、5C、6C、3F、4F、5P、10M。

中小企业财务报表的十大调查重点

一、概览

中小企业的风险并非不可控,而是无法采用常规方式对其风险进行衡量。

总的说来,中小企业最大的难点在于企业财务报表可信度较低,甚至没有可信度,故基于财务报表数据进行的定量分析及风险评级失真,并不能真实反映客户的经营情况和风险程度。这并不意味着财务分析不适用于中小企业,但我们需要转变思路变更方法。对于中小企业,采用基于现场调查结合企业财务运作,反推财务指标进行财务分析的方式进行往往能看到一些真实情况。

小型生产型企业(制造业)的8大特点、3大风险、10大授信要点及总体授信原则

一、小型生产型企业概述

本文所称生产型企业指的是国民经济行业分类中的制造业,在国民经济行业分类中,制造业是最大的一类。根据国民经济行业分类(GB/T 4754-2011),制造业共有大类31个,中类191个,小类525个。制造业在国民经济中属于竞争性行业,除烟草加工、盐加工、药品制造等行业外,一般没有政策性壁垒和资源壁垒。小型生产型企业是小微企业信贷业务中最常见的一类客户,小型生产型企业在促进我国经济发展,增加就业机会方面一直起着非常积极的作用。相对于其它行业,生产类企业具有以下特点:

借款人的第一还款来源:三大来源、两个重点、一条主线

一、什么是第一还款来源

当我们决定是否发放一笔贷款时,我们最关心的一个问题就是借款人拿什么钱来还我们。

从还款来源的角度,还款来源可以分为第一还款来源和第二还款来源,但对于什么是第一还款来源什么是第二还款来源目前并无权威的界定,一般来说,所谓第一还款来源是指借款人生产经营活动或其他相关活动产生的直接用于归还借款的现金流量总称,它是借款人的预期偿债能力,因此要了解借款人未来偿债能力必须对借款人现实的情况做全面细致的调查,要对企业的财务状况进行分析并作出预测。第二还款来源是指当借款人无法偿还贷款时,通过处理贷款担保,即处置抵押物、质押物或者对担保人进行追索所得到的款项。

小微企业老板的十大“软信息”

在信贷业务中,一般把非财务信息称作“软信息”。以企业借款人为例,非财务信息一般包括以下四方面的内容:一是企业主个人信息,二是企业经营信息,三是企业管理信息,四是行业信息。这些信息涵盖企业主基本情况、公司的背景和历史沿革、企业经营经验、公司治理结构、企业所处周期、管理方式、企业市场地位、经营业绩指标、管理者素质、上下游客户情况、企业面临的机会和风险、行业成本构成、员工构成等方面。从内容上可以看出,非财务信息覆盖的范围非常广范、提供的信息非常全面,它不仅仅是对财务信息的补充,更重要的是,非财务信息有很大一部分是对公司未来发展能力的预期,将有助于小额信贷机构更全面地了解企业的现状以及未来,对企业未来经营情况做出更合理地评估。

- «1234567»

-

联系我们

最新评论/留言