今年以来,在企业部门和地方政府“去杠杆”的大环境下,决策当局有意引导居民扩大按揭贷款和消费贷款规模,以实现刺激国内需求提振经济的效果。然而,笔者以为,在当前经济增长减速、工资增长放缓的背景下,通过扩大居民超前消费来刺激内需的难度将越来越大。具体原因如下:

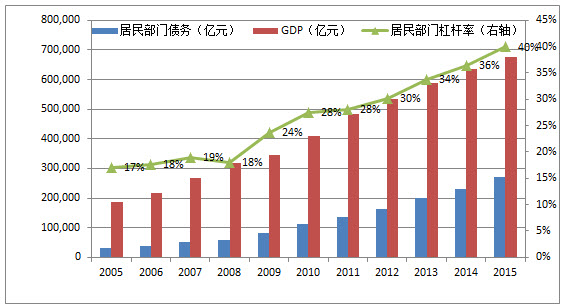

第一,我国居民部门杠杆率已上升至历史高点。由于居民不能发行个人债券,居民债务全部由贷款构成。而统计数据显示,2015年末居民部门银行贷款余额为27万亿元,占GDP比重为40%。特别是在2008年金融危机后,居民部门住房按揭贷款快速增长,带动了居民杠杆率快速上升(参见下图)。到了今年第一季度,在新增按揭贷款增加1万亿元的推动下,贷款余额飙升至15.18万亿元的历史高点。换句话说,目前居民债务负担已经十分沉重。

数据来源:Wind资讯、苏宁金融研究院

第二,我国居民部门债务负担显著高于多数新兴市场国家。从横向比较来看,根据国际清算银行的数据,中国居民杠杆率(39.95%)虽然显著低于发达国家的平均杠杆率(74.8%),但与中国发展阶段相似的新兴市场国家相比,特别是在金砖国家中,中国的居民杠杆率大幅高于印度(9.7%)、俄罗斯(18.4%)和巴西(25.3%),也高于南非居民杠杆水平(36.9%)(参见下图)。由此可见,在当前发展阶段,我国居民加杠杆的空间并不大。

数据来源:国际清算银行、苏宁金融研究院

第三,我国城乡二元结构使得城镇居民部门的实际债务负担并不低。根据银行贷款业务的抵押担保要求,大多数农村和流动人口家庭并不具备获得银行贷款的资质,因此,我国居民部门的债务实际上主要由城镇居民家庭来负担。在当前4.3亿户中国家庭中,按2015年户籍人口城镇化率39.9%来推算,我国城镇户籍的家庭户数为1.72亿户,户均负债余额接近15.6万元,为城镇户均家庭可支配收入的1.7倍。如果按照常住人口城镇化率56.1%推算,我国城镇户均负债余额也高达11.2万元,为城镇户均家庭可支配收入的1.25倍,高于美国家庭户均债务余额(11.8万美元)与户均家庭收入(9.2万美元)的倍数(1.2倍)。由此可见,城乡二元结构使得我国城镇家庭债务负担比预计的高。

第四,房地产市场分化使得居民部门通过购房加杠杆的意愿不强。当前我国城镇人均居住面积达到34平米,特别是三四线城市和县镇,居民住房基本需求和大部分改善性需求已经得到满足,而这些地区住房价格滞胀,也使得居民住房投资的意愿不强。从农民进城角度看,城乡一体化交通体系建设,以及农村相对低廉的生活成本和较为优越的生活环境,使得县镇周边农民进城的愿望并不十分强烈,甚至在一些地区还出现了城镇居民返流乡村的趋势。与此同时,在一线城市和部分二线城市,房价的加速上涨已经消耗了大部分居民的购买力,而大多数有住房需求的新居民依靠工薪收入难以承受过高的房价,只能望而却步或是逃离,这使得城市新增流入人口呈现趋缓态势。

第五,社会保障体系不完善,使得居民超前消费的意愿不强。居民加杠杆,必然意味着负债消费或超前消费。然而,当前我国社会保障体系保障水平低、个人负担重的问题,严重削弱了居民超前消费的意愿,这也是我国居民杠杆率显著低于大多数发达国家居民杠杆率的主要原因。以医疗费用为例,中国居民需要自行承担的医疗费约占医疗总支出的50%,病症越严重,自费比例越高。根据波士顿咨询公司估计,到2025年,中国个人医疗支出账单将增长到现在的4倍,达到12.7万亿元人民币。同样,大多数居民都在担忧未来的养老问题,未来极为有限、且快速贬值的养老金,很难满足居民日益上涨的基本生活支出。

第六,传统金融门槛高、新兴金融融资成本高的问题突出。一方面,虽然银行等传统金融机构的利率相对较低,但其抵押担保机制和农村土地抵押受限,使得广大农村和流动人口家庭获得银行贷款的门槛较高,而城镇居民获得银行贷款的渠道也仅限于住房按揭贷款、汽车贷款和信用卡短期贷款。另一方面,近年来网络借贷平台P2P的快速发展,部分解决了农户和城镇居民信用贷款的门槛过高问题,但融资贵的问题依然十分突出,大多数主流P2P平台和互联网金融机构的小额贷款利率都在15%-20%。这种情况下,居民超前消费往往显得有心无力。

综上所述,在当前居民杠杆率已快速上升、社保体系不完善、经济持续下行和收入滞涨的背景下,居民对未来的担忧和不安全感越来越多,决策当局希望通过居民继续加杠杆来刺激消费和房地产去库存的难度将越来越大。

— — — — — — — — — —

另请参阅:为什么中国人越来越不敢消费

- 谢谢你浏览本页内容,你的关注与支持是本站不断发展的最大动力!

- 如果你有什么意见或建议,请点击这里告诉我们。

- 本站有部分内容来源于网络,如果发现侵犯了您的权益,请点击这里联系我们,或是发送邮件到stuit#126.com(发送时请将#改为@),我们将及时予以删除或修改。

- 如果你觉得本页内容对你确实有所帮助,请点击页面右边浮窗中的分享按钮,将本页推荐给更多的朋友。本站将努力为你奉献更多有用的内容。

- 转载请注明:本文转载自银行风险管理网(http://stuit.cn/Risk/)谢谢合作!

- 本站刊载的法律法规、监管规定等均来源于相关政府机构的网站,但不能保证100%的准确性和更新的及时性,建议在引用前访问相应政府机构的官方网站,与其原始出处进行核对。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。