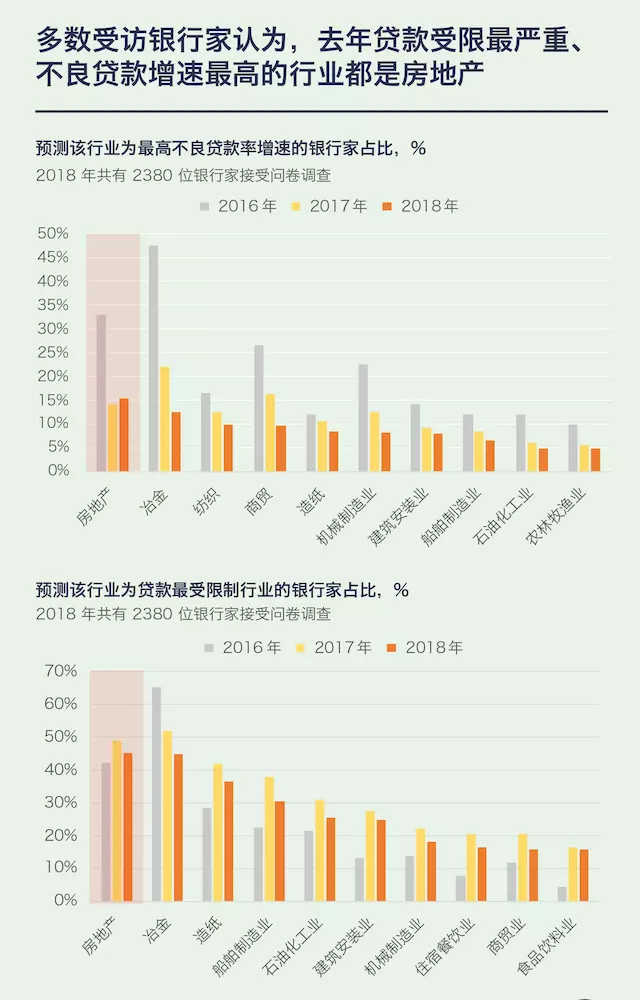

中国银行业协会联合普华永道在近日发布的《2018年中国银行家调查报告(下称‘报告’)》显示,多数受访银行家认为,2018年贷款受限最严重,不良贷款增速最高的行业都是房地产。

其中,15.3%的银行家认为2018年房地产不良贷款率上升最快,占比最多。12.5%的受访者认为是冶金行业,9.8%的银行家则认为是纺织业。该报告对127家银行业金融机构,2380位银行家进行调查。

2017年的时候,被银行家预期不良率上升最快的为冶金业,占22%,其次为商贸业,占16.2%,第三才是房地产业,占14.2%。

包括铁矿和有色金属工业的钢、铝、钵、等在内的冶金行业,是过去几年去杠杆、降低负债率的重点行业。以钢铁行业为例,2000年该行业资产负债率逐步上升,2008年金融危机后债务率突破60%,为全行业最高,后仍持续上升,2017年维持在 70% 左右。2017年中国钢铁工业协会提出,要用五年的时间使其会员企业的资产负债率从70%下降到60%左右。

2014年后,房地产行业再次被银行家认为是不良率上升最快的行业

《报告》称,虽然认为2018年地产业不良贷款率最高的银行家人数比重变化不大,从14.2%至15.3%,但他们对其它行业不良贷款增速的预期在下降,此消彼长,还是反映出银行家们对房地产业受到持续调控后的现金流健康度存疑。

过去几年,由于银行谨慎投放房地产信贷,部分银行还暂停或限制了房地产行业的新增授信,房地产企业面临比较大的融资压力。它们转向信托、基金甚至P2P来寻求融资。

2015年后回暖的楼市为开发商带去现金流,缓解资金压力。但是2017年下半年之后,各地楼市调控收紧,经济增速放缓,中国房地产同时面临融资渠道受限和房地产调控下的购房需求减弱。

万科、碧桂园、恒大,中国最大的三家地产公司2018年合同销售额均缩水三成以上。排在后面的17家公司里,有一半公司的销售额低于2017年。因此它们拿地意愿减弱,投资更谨慎,也更需要现金流的周转。

碧桂园喊出了“高周转”的口号,为了更快收回现金,降价卖房。作为往年的拿地金额和面积双冠军,恒大去年拿地金额跌出前十、拿地面积排第四。据澎湃新闻报道,在本周 2 月 27 日举行的销售会以上,恒大董事局主席许家印计划3月起全国所有住宅项目9折,商铺8折出售。碧桂园也几乎在同一时间被曝开启大规模人员调整,有部门已确定裁员50%。

《南华早报》援引中国国际资本房地产分析师称,房地产市场可能继续恶化,政策放松的影响可能达不到预期,他预计2019全国新房销售量将下降10%,而小城市的房价将开始出现调整。同样预测销量下滑的还有恒大研究院院长任泽平,他认为2019年全国商品房销售面积将出现2015年来首次负增长,降至-5.4%。

在种种背景下,房地产行业被认为是过去一年中不良贷款率率上升最快的行业。与此同时,尽管地产公司抵押担保品——大部分时候是土地储备或楼宇——理论上是中国较优质的担保品,但是依然有45%的银行家觉得2018年信贷投资应该首先要限制房地产行业,是占比最多的一群人。

银行不良贷款率还不足以反映地产业实际的融资和偿债压力

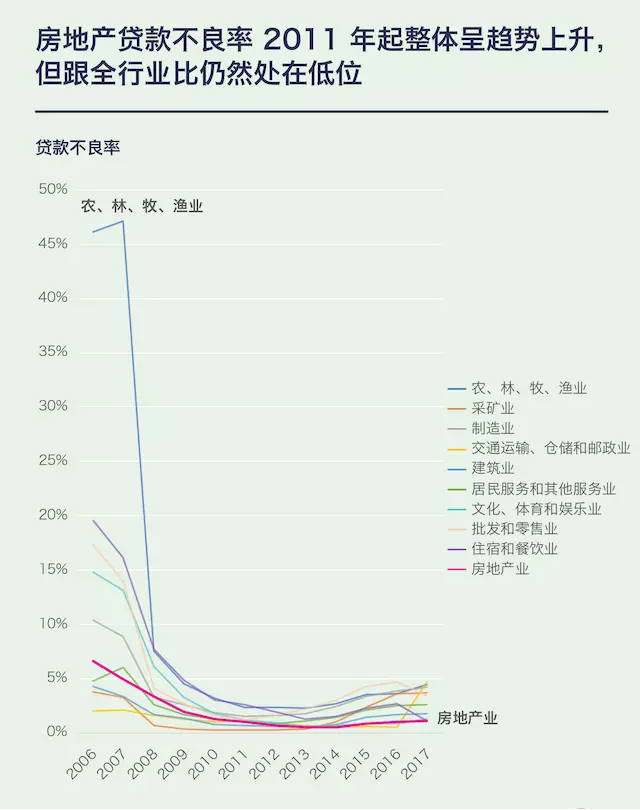

去杠杆最直接的方式是银行不给或者减少给企业放贷。从银行披露的不良贷款率来看,信贷紧缩政策取得了一定效果。从2008年商业银行不良贷款率为2.49%降至2018年的1.89%——大约2万亿元不良贷款余额。

分行业不良贷款率情况来看,2006年至今农林牧渔业、采矿业等几乎全行业整体贷款不良率呈下降趋势。但批发和零售业、制造业、房地产业等部分行业自2011年开始,至2017年反弹,不良率呈上升趋势。

天风证券固定收益首席分析师孙彬彬认为,制造业主要受宏观经济波动影响,需求下滑,加上2017年以来原材料价格上涨提升了生产经营成本,部分制造业企业信用风险加剧。而批发零售业门槛相对较低,互联网的冲击下部分批发领域企业经营出现困难,影响银行信用风险暴露。

相比之下,尽管银行对房地产贷款的不良率也自2011年起整体呈上升趋势,从0.97% 升至2011年的1.10%,在全行业里其实并不突出。不过,这个数字可能未能反映出房地产业实际的融资、偿债压力。

这主要是因为在银行收紧信贷投放后,常年负债经营的地产业仍需要新资金周转,它们通过票据、信托等渠道融资。对此,天风证券固定收益首席分析师孙彬彬在报告中提到,“但总体而言,各银行的房地产开发贷款不良率仍然处于较低水平,但是房地产企业还有很多信托等非标准化融资,因此银行不良率对地产行业不良贷款情况反映可能会有所失真。”

中信建投证券在报告中也指出,2018年房地产开发资金来源增速速呈V型走势,从年初的4.8%降至4月的2.1%,后修复至10月的7.7%。银行贷款方面仍旧收紧,但自筹资金上升。第三季度房企共发行公司债881.8亿,同比增长78.5%,创2016年第三度以来房企公司债的发行规模新高。

在这个过程中,以更低利率,更先融到钱的还是大中型地产公司。中信建投证券测算,2018年1-10月,销售额前30名的房企,占到百强房企融资规模的67%,继续创新高。同时,绿城、万科、龙湖、保利等房企融资成本环比或者同比开始出现改善。

“例如保利地产在7月份发行的25亿中期票据,较5月份发行的中期票据,利率下降了0.22个百分点, 较2017年第四季度发行的两期中期票据,利率下降了90个百分点,而另一方面,部分杠杆较高,杠杆较高的中小民企融资成本依然保持上行趋势。”中信建投证券房地产首席分析师陈慎在研报中写道。

据金融服务平台Dealogic数据2018年11月时显示,2019年中国房地产开发商面临3850亿元到期债务,是2018年的两倍。

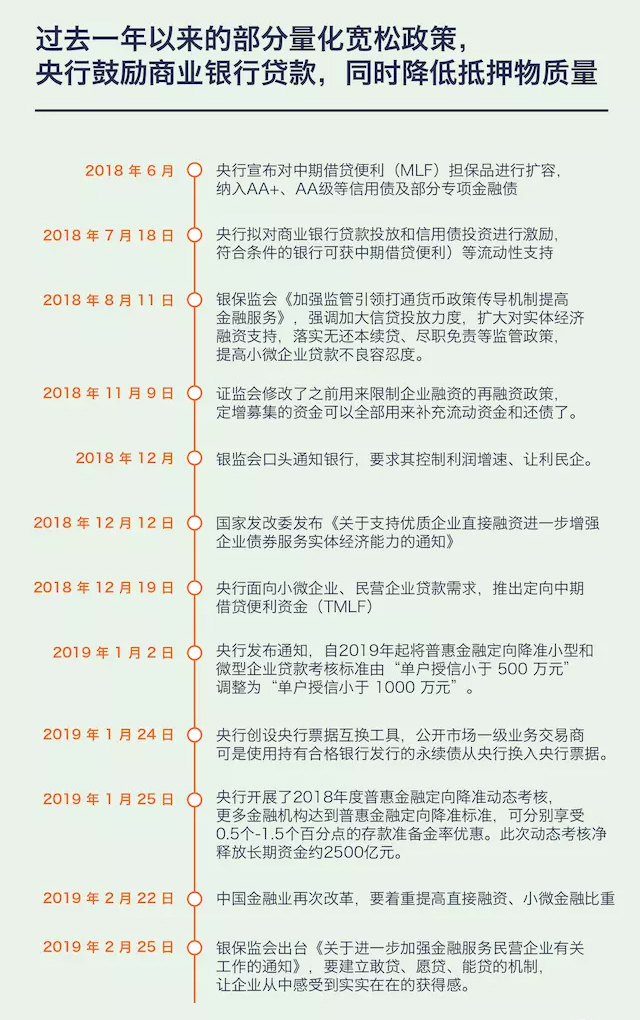

2018年下半年,银行被要求为民企提供更多信贷,还可以降低抵押担保标准

从2008年至2018年十年期间,商业银行的不良贷款率经过了两次反弹,依次在2014年以及2018年。

因2013年流动性紧张带来的“钱荒”,第二年放宽信贷规模。据《第一财经日报》报道,也是自2013年以来,央行不断丰富流动性工具箱,先后推出短期流动性调节工具(SLO)、中期借贷便利(MLF)、抵押补充贷款(PSL)、临时流动性便利(TLF)等新的流动性管理工具,提供不同期限的贷款支持。

政策的放宽推高了整体的贷款规模和不良贷款规模。2013年的商业银行不良率为1% ,升至2014年的1.2%,随后一路上升到2016年的1.7%后才再次下降。

这样的情况同样复制到了2018年。在整体经济放缓的情况下,让很多中小企业遇到了资金周转困难。尤其贸易摩擦带来的影响,2018年9月,制造业采购经理指数(PMI)跌到50.8%,进出口数据也都跌到年内低点。10月,刘副ZONG理在接受人民日报、新华社采访时,要求推出民营企业债券融资支持计划。

随后如何降低企业融资成本一直是监管层的基调,央行、银保监会等管理机构不断量化宽松政策,鼓励商业银行贷款,适当降低企业抵押物质量。

比如面向小微企业、民营企业贷款需求,新推出定向中期借贷便利资金(即“TMLF”)。银监会可能口头通知银行,要求其控制利润增速,让利民企。2019年2月25日银保监会新出台《关于进一步加强金融服务民营企业有关工作的通知》,让商业银行建立敢贷、愿贷、能贷的机制,让企业从中感受到实实在在的获得感。同时要求商业银行在2019年3月前制定民营企业服务目标,国营商业银行今年小微企业的额度同比增长30%以上。

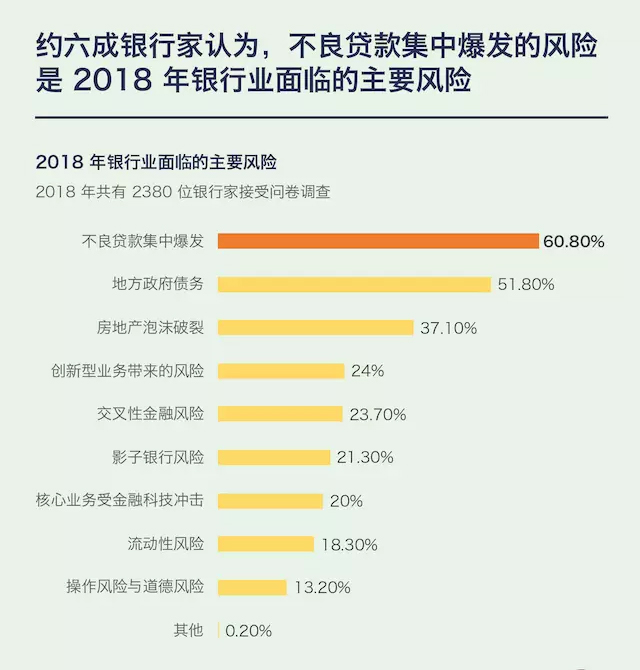

在2018年至今宽信用、宽货币的政策下,2380位银行家的调查报告显示,超过六成的银行家认为不良贷款集中爆发的风险是2018年银行业面临的主要风险。

- 谢谢你浏览本页内容,你的关注与支持是本站不断发展的最大动力!

- 如果你有什么意见或建议,请点击这里告诉我们。

- 本站有部分内容来源于网络,如果发现侵犯了您的权益,请点击这里联系我们,或是发送邮件到stuit#126.com(发送时请将#改为@),我们将及时予以删除或修改。

- 如果你觉得本页内容对你确实有所帮助,请点击页面右边浮窗中的分享按钮,将本页推荐给更多的朋友。本站将努力为你奉献更多有用的内容。

- 转载请注明:本文转载自银行风险管理网(http://stuit.cn/Risk/)谢谢合作!

- 本站刊载的法律法规、监管规定等均来源于相关政府机构的网站,但不能保证100%的准确性和更新的及时性,建议在引用前访问相应政府机构的官方网站,与其原始出处进行核对。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。