中国金融体系主要指标(七) 商业银行宏观审慎维度

2008年四万亿之后,央行提出差别准备金动态调整和合意贷款管理来约束商业银行的信贷投放。2015年12月29日,人民银行召开会议,部署改进合意贷款管理,从2016年开始实施宏观审慎评估有关工作,央行在此基础上进一步推出MPA考核体系(即宏观审慎评估体系,Macro Prudential Assessment),并于2016年正式实施,随后不断扩充MPA考核范围。

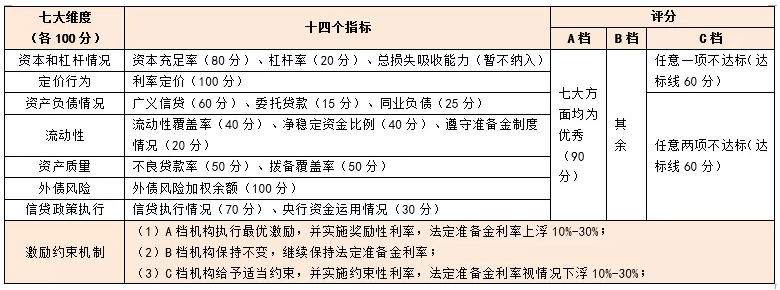

一、MPA评估体系

MPA指标体系总共包括七大维度、14个指标。

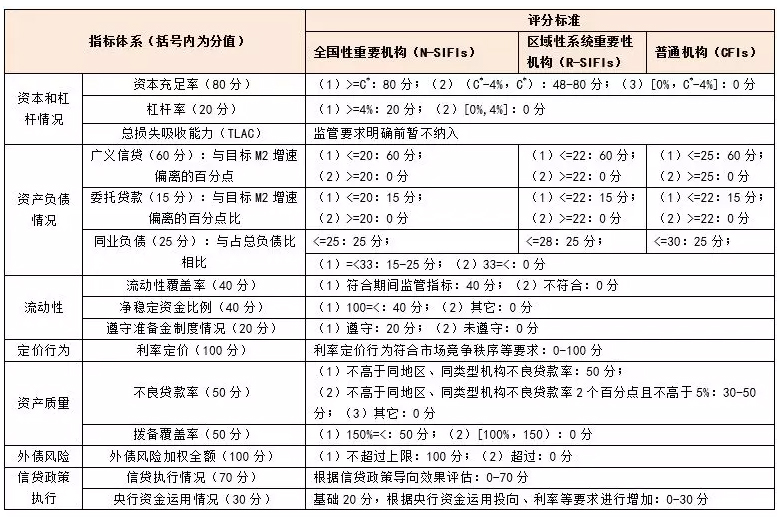

二、MPA评分标准

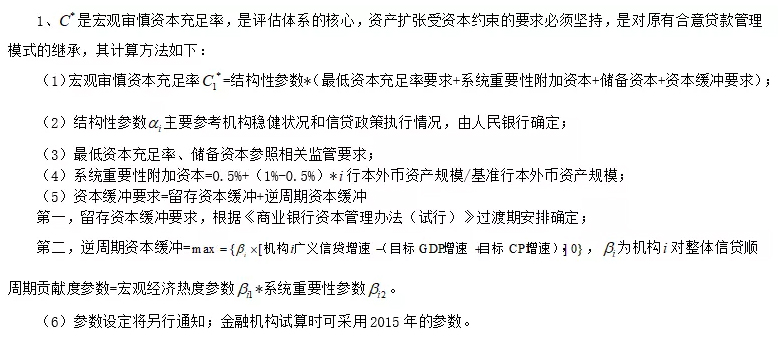

三、MPA有关说明

2、利率定价行为是重要考察方面,以促进金融机构提高自主定价能力和风险管理水平,约束非理性定价行为,避免恶性竞争,维护良好的市场竞争环境。

3、广义信贷指标为各项贷款余额、债券投资、股权及其他投资、买入返售资产、存放非存款金融机构款项以及表外理财等合计数。

4、指标评分如有区间,按区间内均匀分布的方式计算具体分值。各项指标均以金融机构法人为单位,按上一季度数据计算。

5、区域性系统重要性机构主要从资产规模、替代性、关联度等方面加以确定。

四、MPA扩容与完善

MPA并非了成不变,而是处于不断调整完善的过程。

1、2017年第一季度,将表外理财正式纳入MPA广义信贷指标范围。

2、2018年第一季度起将同业存单纳入MPA的同业负债占比指标。

3、央行行长易纲在《中国金融》2018年第3期“货币政策回顾与展望”文章中,表示正探索将影子银行、房地产金融、互联网金融等纳入宏观审慎政策框架,将同业存单、绿色信贷业绩考核纳入MPA考核,优化跨境资本流动宏观审慎政策,对资本流动进行逆周期调节。其中,绿色金融纳入MPA信贷政策执行情况考核首先对24家系统重要性金融机构实施。

4、进一步完善全口径跨境融资宏观审慎政策,提高跨境融资便利性,防范跨境资金流动。

5、2017年三季度货币政策执行报告明确探索将绿色信贷纳入MPA评估体系中。

6、2018年7月25日,部分银行接央行通知,从2018年二季度起,下调MPA考核中宏观审慎资本充足率的结构性参数和信贷顺周期贡献度参数,适度放宽对银行考核要求。