一文彻底读懂“经济内循环”:冷眼相待,认清时代

我们都曾以为,过去那欢愉的一切都是不用付出任何代价的。——张恨水

“内循环”已经成为近期经济领域的最大热词。如果你闹不明白它,就不知道这个国家已经发生了什么、又将要发生什么。

今天这篇文章详细地阐述了“内循环”的本质,希望能有助于大家更好地理解经济内循环,以把握新时代。

一、

首先,让我们开门见山,“内循环”不是一个新玩意,已经持续了好多年,但是效果却正面临着递减。

新世纪以来,我国经济可以分成两个阶段,2002-2008年是第一个阶段,经济是“出口-投资”模式,即外循环和内循环互动模式;

2009至今是第二个阶段,经济是“负债-投资”模式,即以内循环为主的经济模式。

2012年之后,内循环就逐步出现问题,2019年外部条件恶化后,问题加速放大。

为了方便大家理解,我分三部分来讲。第一部分、2002-2008:外循环和内循环互动阶段。第二部分、2009至今:内循环及其矛盾。第三部分、当前经济的基本情况。

二、

第一、2002-2008:外循环和内循环互动阶段

一个商品,如果卖出去了,最终只可能有三种去向:第一、被国内终端消费者买了,用于日常吃喝玩乐,这就是消费。第二、被国内企业买了,用于生产或扩建厂房,这就是投资。第三、被国外的消费者或企业买了,这就是出口。

消费+投资+净出口,这三者的总和用货币来计量,就是GDP。

一个商品,如果国内消费者不买、国内企业不买、国外的消费者或企业也不买,那就卖不出去。当大规模的商品卖不出去的时候,就出现了经济危机。所以经济危机又叫做生产相对过剩的危机,生产相对于消费能力出现了过剩。

1996年的中国,经济第一次出现了过剩。

当时一半以上的工业企业产能利用率不到50%。到了1998年,商品库存甚至占到了国民生产总值的50%。如果按照这个趋势发展下去,经济一定会出现危机。

但是1998年的生产过剩,并没有转化为经济危机,反倒是在之后几年被逐步消化掉了。

经济危机体现为商品卖不出去。那么一个很自然的逻辑就是,我只要想办法把商品卖出去了,经济危机就暂时过去了。所以自由资本主义时期有两种传统的方法可以延缓经济危机:一是进一步挖掘国内市场,二是进一步开拓海外市场。

两者的实质都是一样的,把商品卖给以前不买的人。

1998年之后,我国就是通过“对内深挖国内市场,对外开拓海外市场”,来延缓经济危机的。

内部而言。1998年之后,我们通过各种方式来深挖国内市场。比如,废除福利分房,振兴带动一系列产业链的房地产市场。

对外,我们2001年加入了WTO,出口暴增,消化掉了巨量的轻工业过剩产能。

在内外两个新市场,也就是房地产和出口的带动下,中国经济迅速走出阴影,形成了“外贸-投资”双驱动的经济模式,并且形成了内部和外部两个非常重要的经济循环,这两个循环的有效运转,是中国经济持续增长的根本保障。

三、

接下来,我们来好好剖析外循环和内循环的本质。

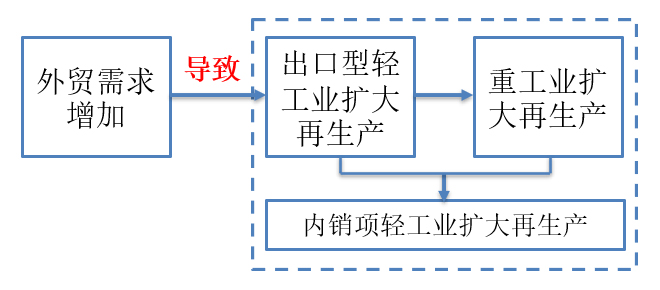

外部循环对应着整个外贸出口。

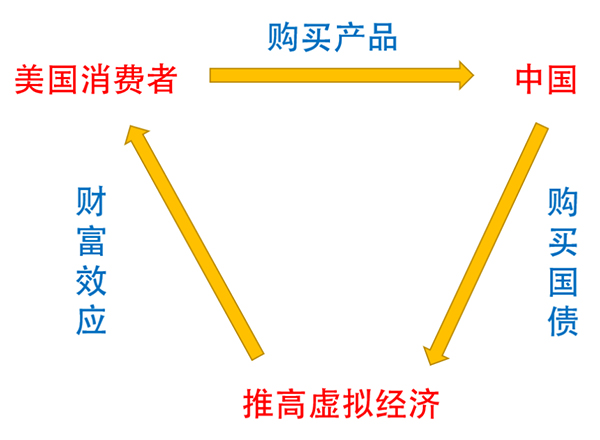

首先,以美国为首的西方消费者购买中国产品,中国形成外贸顺差,获得大量外汇储备。

其次,我国用外汇储备,购买美国国债,资金回流到美国,支撑美国债市、股市等虚拟经济。(这句话是理解外循环的最重要环节)

美国虚拟经济市场不断膨胀,股市上升、房地产市场上升,美国老百姓手上有钱后就开始不断地消费,继而购买更多的中国产品。

这就是外部循环,外部循环的本质是不断通过出口来带动经济。

然后来说说内循环。

内部循环有两条线,一是投资,一是消费。

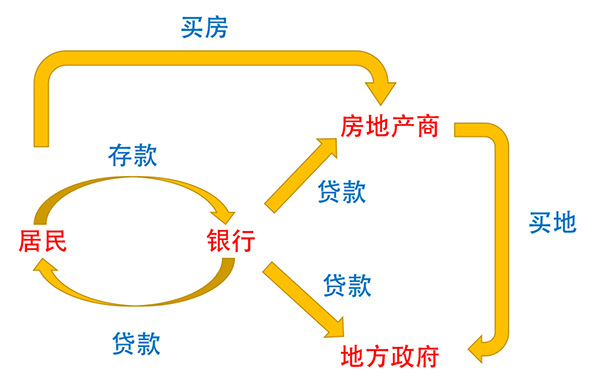

投资方面,当时的内部循环对应着城镇化和整个房地产市场。

首先,老百姓把钱放在银行里面,形成银行体系的巨额存款。

其次,银行通过土地开发、土地买卖、房地产买卖这三个渠道,把这些存款投放到房地产市场。

老百姓用自己的存款,支撑了整个中国房地产市场,最终,再自己去贷款,消化不断升值的房屋。

这就是当时的内部循环,内部循环的本质是不断通过城镇化和房地产投资来带动经济。

消费方面又有两条线。

首先,外部循环导致出口订单增多,“食物链”上各级企业都需扩大生产,雇佣更多工人,使得内需消费增加,形成良性互动。

其次,内循环的城镇化需要的大兴土木,跟上述类似,也会使得内需消费增加,同样形成良性互动。

可以看出,我国消费是一个被动项,是由外循环(出口)+内循环(房地产带动的城镇化)导致的内需增加拉动的。如果外贸和投资熄火,是无法靠所谓的消费来拉动经济的,因为此时的消费就是无源之水。

然后,我们得讲到外部循环的破灭。

这两个循环一个主要对应着城镇化和房地产投资,一个主要对应着外贸出口,这也是我们当时消耗过剩产能的两个主要途径。但是,这两个循环都是不稳定的。

外部循环,要求美国虚拟经济不断膨胀。只有美国虚拟经济不断膨胀,美国人才爱花钱,爱买中国产品。

内部循环,要求中国城镇化不断推进,房地产价格不断上涨。只有土地和房屋不断涨价,地方和开发商才能以此为抵押借到更多的钱,进而通过投资来带动经济。

说白了,要维持两个循环运转,就要求美国的股市和中国的房市一直高涨。但这是做不到的,比如2008年,美国金融危机爆发,我们的外部循环就开始出现了问题。

四、

第二、2009年至今:内循环为主阶段

2008年的时候,次贷危机已经爆发两年了,危机重创了欧美日经济,中国出口企业订单也大规模减少,越来越多的企业因资金链断裂而破产,产能严重过剩。

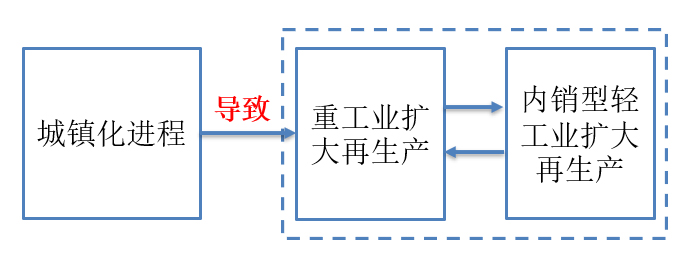

净出口对GDP的贡献率从前几年的10%左右,迅速下降到2008年的3.5%(修正后的值是2.7%),随后在2009年更是下降为-44.8%(修正之后的值是-42.9%)。

轻工业产能过剩,直接导致其扩大再生产的意愿下降,从而波及到了重工业行业,然后就是大规模裁员、需求进一步萎缩。

2009年,中国出现了20年来最大规模民工返乡潮。如果再不出手,经济问题就可能演化为社会问题。

NHK甚至还为此拍了个纪录片:《返乡潮:2009年春节广州站纪实》。

万分危机之下,我国启动大规模刺激计划,暂时缓解了危机。

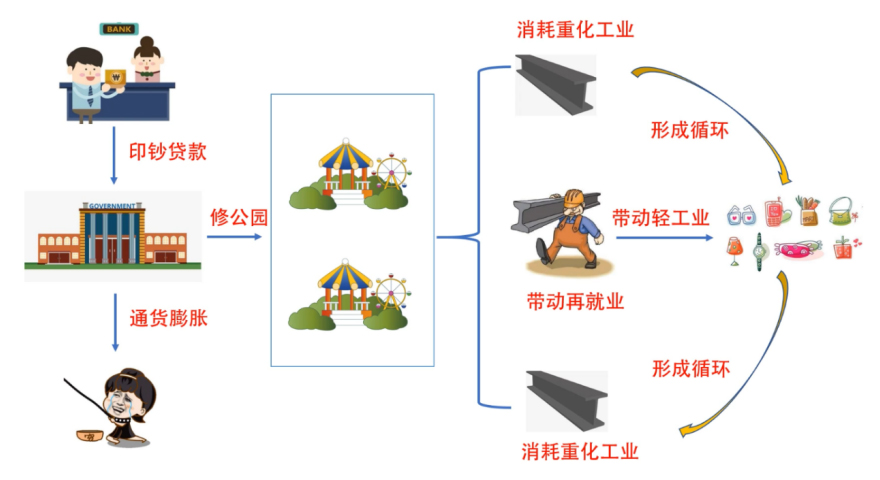

我们外循环+内循环的两个引擎,既然坏掉了一个,那我们就把内循环加强,补上外循环的失利吧!加大政府投资,到处修桥修路,不是照样能拉动就业拉动内需,保证经济的持续运转嘛!

当年,我国决定加大投资力度,鼓励企业贷款,准备实施一系列基建工程。除了灾后重建外,主要有如下方面:第一,加快保障房建设,第二,加快农村基础设施建设,第三,加快铁路公路机场建设。

基建的钱从哪里来呢?从银行来。国家要求加大金融对经济增长的支持力度,取消对商业银行的信贷规模限制,加大对重点工程等项目的贷款支持。

为实施上述工程,国家预计到2010年投资合计四万亿,其中铁路公路机场城乡电网共计1.8万亿,灾后重建1万亿。这就是俗称的四万亿计划。

外循环靠不住了,我们就在四万亿刺激下,经济正式从“外贸-投资”双驱动模式,转变成以城镇化为依托的“负债-投资”单驱动模式。

咱们一方面持续大搞基建,另一方面一遇经济下滑就放宽房地产贷款和购房政策,努力挖掘房地产市场潜力。通过基建投资和房地产投资,带动重化工业需求,进而全面带动制造业,最终成功盘活中国经济。

也就是说,其实从2009年开始,我国经济就已经走向了以内循环为主的模式。

内循环不是什么新东西,只是2009年已经开启的凯恩斯主义的新表述而已。只不过在最近外部条件恶化之下,被再次强调,因而受到格外关注而已。

但是,通过政府主导、银行放款、企业借钱进而大搞基建的内循环刺激模式,有三个致命的缺点。

五、

内循环引发的三个问题

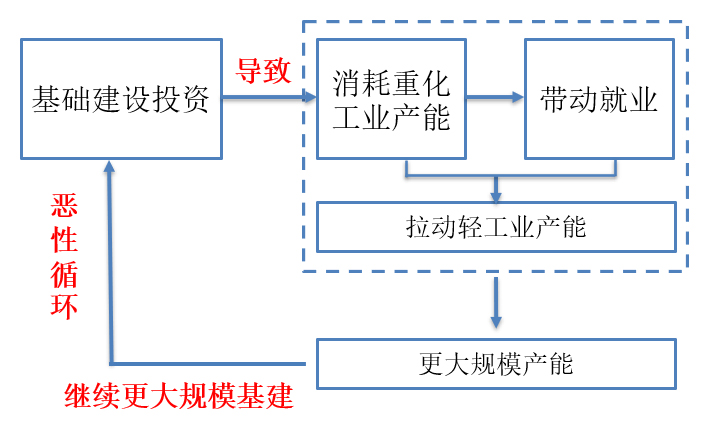

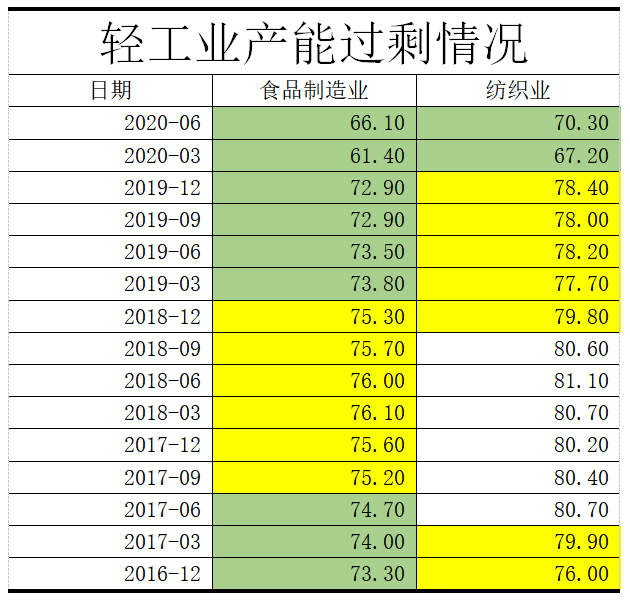

第一,这会导致更大规模产能过剩,因为任何基建项目都是有周期的。

比如修公路,修路的时候,需要买大量的重化工业产品,消耗过剩产能,并催生更大规模的产能。基建周期内,为满足市场需求,重工业领域各行业扩建厂房,扩大生产规模。

但是,路修完之后怎么办呢?以前卖给修路单位的钢筋水泥现在又卖给谁呢?如果你是决策者,你会怎么办?

你会说,那就再修一条路。这可以继续延缓危机,但是路总有修完的时候。一旦城镇化进程慢下来,各个基建项目周期就会陆续完结,更严重的产能过剩就会凸显出来。

2011年底,产能过剩又出现了。这个产能过剩有多严重呢?我们在后面会详细介绍。

第二,这会造成企业高额负债。

基建资金多是银行贷款,这些钱是要还的,但是很多钱却还不上。为什么呢?因为很多基建项目根本不能创造收益。

举个例子来说,某个四线城市地方政府借钱修了一个机场,这个机场一年都没几架飞机停靠,根本不赚钱,他拿什么还钱?这种现象在全国非常普遍。大家可以去查查自己家乡都欠了多少钱。

不光如此,负债还会从地方政府传导到一般的私营企业。

地方政府搞基建,必然会向其他企业购买原材料,比如购买钢铁。基建项目周期内,钢铁企业订单就会增多,钢铁企业就要扩大产能。但是钢铁企业一时间没有钱去修厂房,怎么办?他们就会向银行借钱来扩大再生产。

但是,基建项目周期完成后,就会再次出现产能过剩,进而导致钢铁价格下跌,赚的钱根本无法偿还银行本息。这些还不上钱的公司不得不继续贷款借新还旧,利息负担越来越重。

企业债务有多严重呢?人民大学经济研究所对发债企业做过一项统计,2015年所有发债企业中, 98%的企业利润根本不足以偿还债务,而必须靠借钱才能偿还之前的债务。

也就是说,中国企业的债务负担,使得企业从“借债投资”,变为“借新还旧”。

第三,这会导致经济脱实就虚。

这个大家都很熟悉了。由于制造业大规模过剩,制造业本身的利润越来越低。与此同时,得益于城镇化的推进,得益于高杠杆购房的优惠政策,中国房地产的价格持续攀升,房地产成了最赚钱的行业之一。

而且,怕制造业还不上钱,银行更加不愿意贷款给制造业,大量资金变着方儿的流向房地产。甚至,前几天还有一个惊人的新闻:

目前,高昂的房价已经成了所有年轻人心中的痛。掏空了“六个钱包”后,更加没钱消费了,导致需求进一步萎缩。

但房价能跌吗?不能。银行借出去的钱,相当部分是以房屋和土地作为抵押品的,一旦房地产泡沫破裂,银行将出现大量呆坏账,最终爆发系统性风险。

产能过剩、负债高企、脱实就虚,内循环是一剂可行的药方,但副作用很可怕。

所以,供给侧改革五个字,才如千钧一般重。

六、

在产能过剩、负债高企、脱实就虚这三大问题环绕下,我国经济能通过外循环或者内循环来重新启动吗?

为了理解这个问题,我们需要详细分析一下当前中国的经济数据。

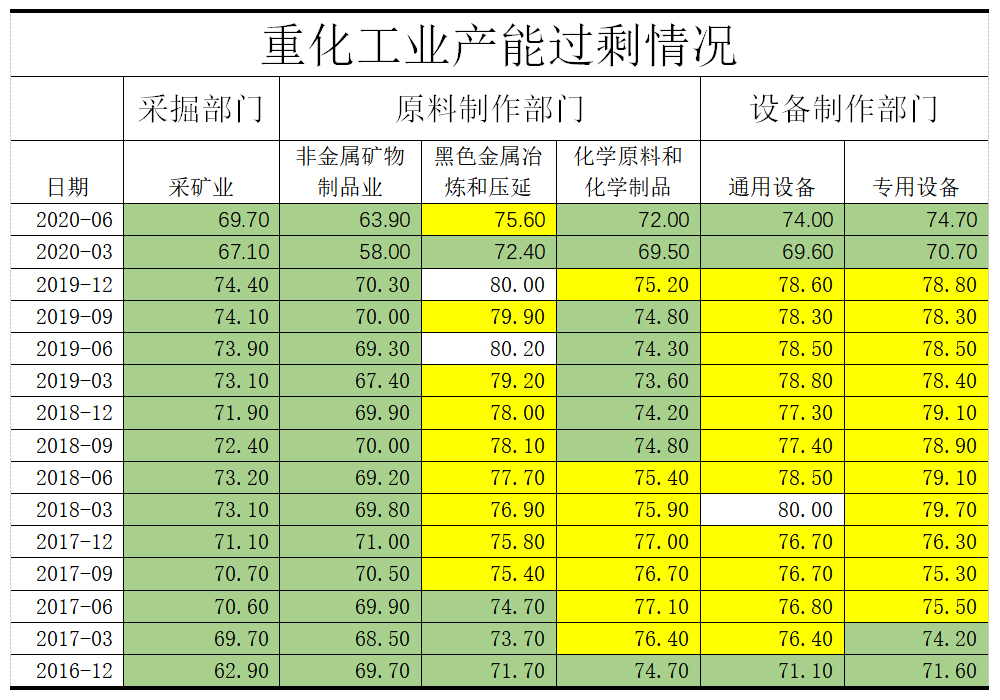

首先讲讲产能过剩有多严重。对一个经济循环而言,包含着原料采掘的采掘业,制作成中间产品的冶金、化工等行业,为他们制造设备的制造业等。这些就是主要的重工业行业。

大家仔细看一下数据,绿色部分是产能利用率在75%以下的,也就是产能严重过剩的。

黄色部分是产能利用率大于75%但是小于80%以下的都标,也就是产能过剩的。

白色部分是产能利用率大于80%的,也就是产能不过剩的。

2016年以来,主要重化工业部门中,几乎所有行业,在几乎所有时间中,全部产能过剩,可谓触目惊心。

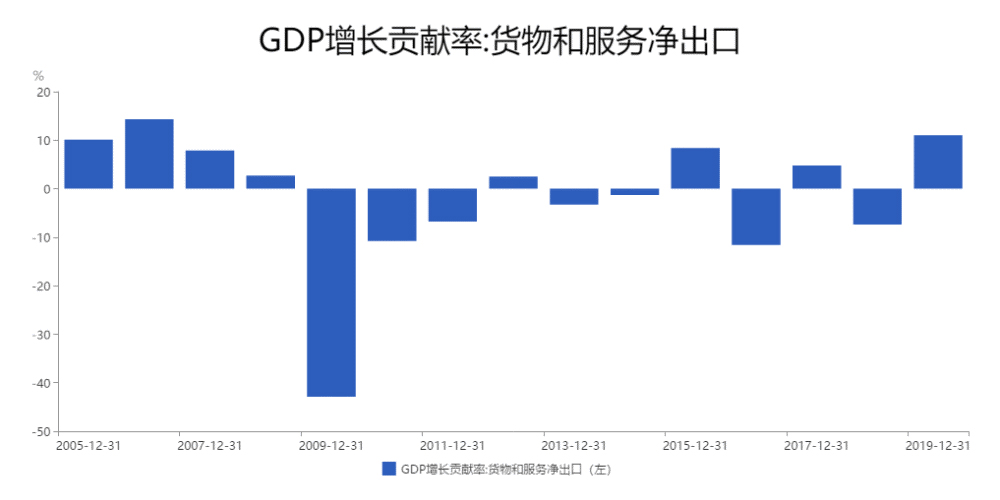

整个经济是联动的,重化工业的过剩会传导到轻工业。这里我们看一下轻工业过剩情况。

轻工业中与我们生活相关度最高的两个部门是食品和纺织,逛街的时候买买买,主要就是买吃的、买穿的。

2016年以来,和我们日常生活关联度最大的两个轻工业部门,食品部门在所有时间全部产能过剩,且多数时间是产能严重过剩。纺织部门在9个季度中产能过剩,在6个季度中踩线达标。

也就是说,在开启以投资为主导的内循环之后,数年之间,整个工业部门就都处于产能过剩之中,重化工业尤为严重。而这些过剩产能在当前的经济环境中难以消化。

所以我们必须得问,这些产能过剩能消化掉吗?

目前,消化过剩产能也只可能有三种渠道,第一,拉动国内消费,第二,促进国内投资,第三,加强外贸出口。

现在的经济是什么情况呢?外需萎靡,内需不振,投资下滑。

下面我们就这三个方面做一个详细梳理。

七、

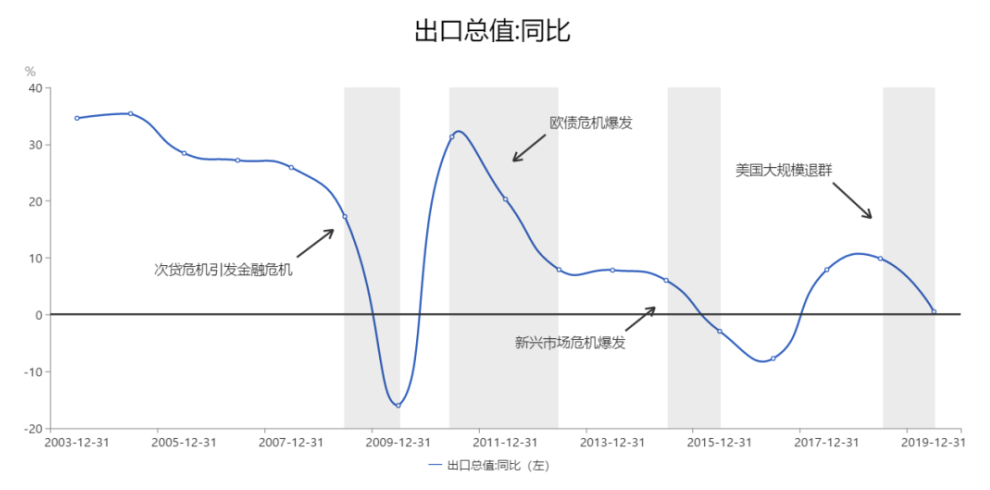

首先是外贸。

金融危机以来,先是欧债爆发债务危机,其后2015年新兴市场爆发金融危机,接着是新冠。整个外部经济环境一直恶化,逆全球化趋势越发明显。

在这个大背景下,我国出口增长率持续走低。按美元计价的出口总值,在2009年、2015年、2016年出口增长率都低于零,2019年的出口增长也仅有0.51%。

外贸形势非常严峻,短期看无法通过外贸消耗过剩产能。再加上川普乱搞、美国衰退,外循环根本无法重建,所以我国只能不断强调内循环。

然后是投资。

投资是内循环最大的依托,凡是讲内循环的,无不讲到城镇化、基建等等。的确,2009年之后,投资在中国经济中占有绝对主导的地位,中国经济就是靠投资吊着一口仙气持续至今。

但是,投资这个引擎还有效吗?

这里我们详细分析一下。制造业投资、基建投资、房地产投资,是投资中最重要的部分,三者合计超过全社会固定资产投资的七成,三者的增长基本决定了投资的增长。

制造业方面。由于制造业过剩越来越严重,投资增速从2011年开始持续下滑。2011年,制造业投资增速还有30%左右,到2012年就下滑到不足20%,之后持续下跌,在2015年6月份之后,增速再也没超过10%左右,到了2019年底,增速仅有3.1%——

可以说,制造业投资在数据上对拉动经济的作用越来越小。

基础设施方面。自从2009年四万亿以来,基建就成了固定资产投资增速的基石。在2018年前,基本保持15%以上的增速。

但是,基建投资至少受到三方面的制约。首先,2015年以来,我国城镇化的速度明显减慢,其次我国大中型城市的基建已经比较完善,大规模基建的空间在降低。最后,基建的投资主体是地方政府投资平台,这些企业往往债务高企且被限制继续借债。

这一系列原因,导致基建投资增速从2017年开始快速下降,2018年5月,增速跌破10%,到2019年底,基建投资增速下滑到3.8%。

可以说,基建投资在数据上对拉动经济的作用也越来越小。

制造业投资和基建投资都慢慢乏力了,于是,只能靠房地产投资拉动经济了。

但是,房地产也有自己的问题。比如抚养比(非劳动人口(老人和小孩)/劳动力人口的比例)下降,比如价格高企导致购买需求减少,比如国家的严格限制,这些都导致房地产投资增速下滑。

中国房地产投资增速,从2003年以来,除2008年底前后的金融危机异常期外,基本保持在20%以上。到了2013年底,增速都在20%以上。但是从2014年开始,房地产投资增速迅速下降,到2019年底,增速勉力维持在9.1%。

房地产投资拉动经济还在勉力维持,但所有人都知道,这同样也长久不了。

制造业投资、基建投资和房地产投资,从高达20%、甚至30%的增速,逐步下滑到不到10%的增速,制造业投资和基建投资增速更是仅有百分之三点几。它们高速增长时期催生出来的产能,在潮水褪去之后,全都裸露在了沙滩上。

那么,可以靠5G等新基建投资增长点吗?新的投资增长点,就算有,体量不如上述三项大。更何况,就算体量与之相当,也只是个“缓兵之计”,未来还是有产能过剩的危险。

八、

外贸和投资都不能消化如此庞大的过剩产能,那么就只有靠促进国内消费来消化过剩产能了。但是,这能做到吗?

现在有人说疫情导致国外消费内移,可以通过消费重启经济。这个其实并不容易。

之前说过,消费是一个被动项。由于外贸订单增加或者城镇化加速,导致企业盈利增加,进而扩大生产,雇佣更多工人并一定程度提高工人工资,这才导致消费增加。

但是2012年以来,企业再次出现产能过剩,生产出来的产品卖不出去,利润大幅下滑,亏损企业越来越多。

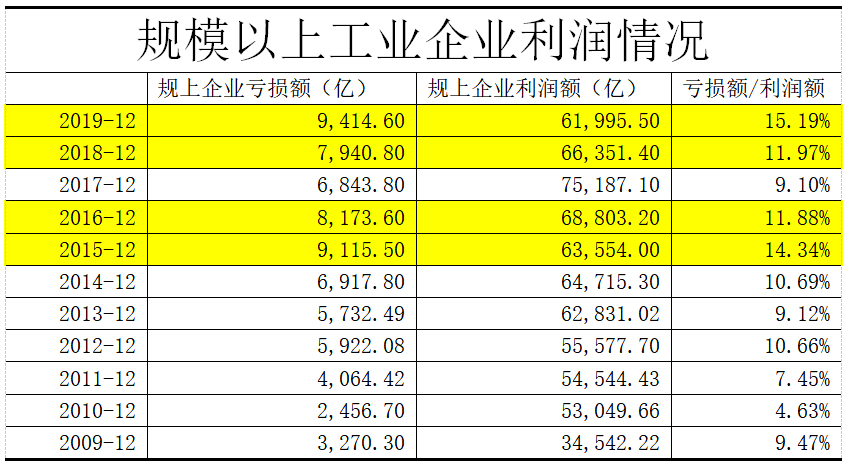

大家看这个表格。四万亿初期,2010-2011年,企业盈利快速增长,亏损企业亏损总额与盈利企业盈利总额的比值远低于10%。但是从2012年以来,企业亏损快速增长,再次提升到2009年的水平,并且在2015-2016、2018-2019这两个时间段,亏损额和盈利额的比值都明显高于10%。

企业盈利下滑,必然导致裁员。离职员工丢失工作,在职员工福利薪酬也势必受到影响。

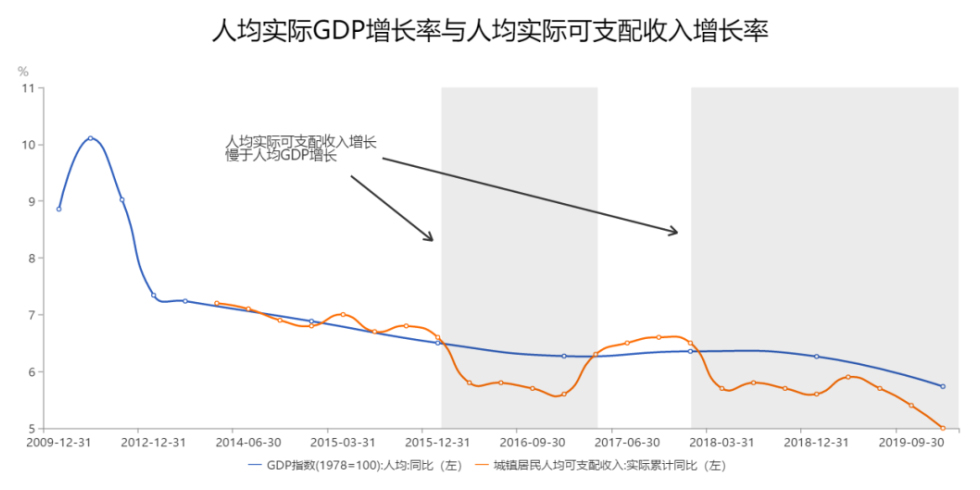

事实上,在这两个时间段,中国人均收入增长率持续放缓。看这个图,蓝色的线是人均实际GDP增长率,橘黄色的线是人均实际可支配收入增长率。2105年底开始,人均实际可支配收入就长时间低于人均实际GDP增长率。

工资降低,非就业增多,据此可以得出一个基本判断,可供消费的工资总量,其增速势必在加速下滑。

可供消费的工资总量增速在下滑,而房价和房租却居高不下,这又极大程度挤压了消费。

这三个因素综合作用下,我国消费不振,难以消耗如此庞大的过剩产能。

九、

截至目前,中国距离开始大规模开启内循环的4万亿时代,已经过去11年了。

之前我们说过,投资刺激经济是一种凯恩斯主义的玩法,而凯恩斯主义是必然导致通货膨胀的,毕竟印了那么多的钱,不可能对货币总量没有太大影响。

但几乎所有的经济学家都不得不承认,我国反映通胀的CPI指数并不高。

这是为什么呢?因为大量资金被房地产领域吸收了。

也就是说,我国印出来的钱,没有去追逐一般的商品,而是有相当部分去追逐房地产领域中的房屋和土地这一特殊商品。这就是CPI涨幅并不大,但房价却暴涨的原因。

中国经济体制改革研究会副会长王德培,甚至把房地产成为“人民币的稳定之锚”,王德培曾经“掏心掏肺”地说,“中国有200多万亿的人民币印制和发行,全世界之最了,为什么没出问题”,就是因为房地产,房地产是“中国通货膨胀的主战场”,但是高价房这个问题主要针对“中产阶级以上的人”,所以社会本身不至于出问题。

王德培的这段话说得太明白了,我国为什么不敢让房价跌,因为“货币大量沉淀在那里”,一旦房价跌了,巨量的货币就会涌现其他商品市场,造成全社会范围内的通货膨胀。

那么,房地产的价格会一直维持高位吗?

城镇化放缓,人口结构逆转,房价虚高,房企背负高额负债……只能说,这实在有些岌岌可危。

房地产泡沫会破灭吗?会怎样破灭?我们都不知道。只知道的是,一旦房地产泡沫破灭,中国经济将最终停滞下来,而伴随着经济停滞的,是大量货币涌向市场导致的通货膨胀,停滞和通胀将并存,这就是可怕的滞胀。

所以说,我们必须护着这个泡沫。

从本质上来说,经济从内外双循环转向内部循环为主也已经11年了。

目前,经济面临的外部形势越来越严峻,全球经济衰退,新冠只不过是骆驼背上最后一根稻草。外部循环熄火,投资主导的内部循环成了唯一可靠的驱动引擎。

在这样的局面下,再次提出内部循环,只不过因为我们已经无从选择。虽然副作用大,但也不得不一饮而下。

可我们在喟叹时,不要忘了环顾地球村,你会发现,即使“危言”在此,我们仍是世界经济首屈一指、乃至唯一经济堪称健康的增长极。

这是一个艰难的时代。我们都曾以为,过去那欢愉的一切都是不用付出任何代价的。