消费贷未来前景展望,兼谈美国的经验

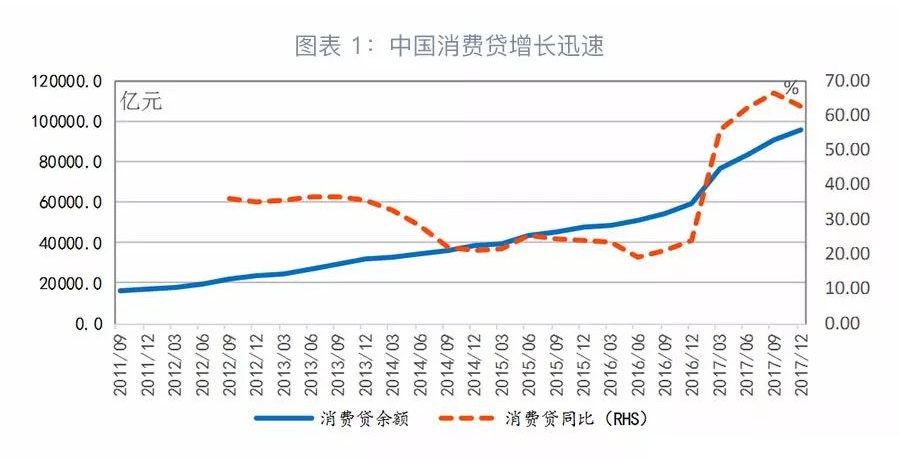

2017年我国的消费贷呈现井喷之势,全年净增3.7万亿元,远高于2016年的1.1万亿。2017年末消费贷余额9.6万亿元,同比增长62.8%,同样远高于2016年的23.8%。这里所称的消费贷是狭义口径,即金融机构信贷收支表里的居民消费贷款剔除房贷后的部分。考虑到各种互联网金融、小贷公司、消费金融公司所进行的其它消费贷,本文所使用的消费贷数据应该是有所低估的。

1、似乎并未支持消费的消费贷

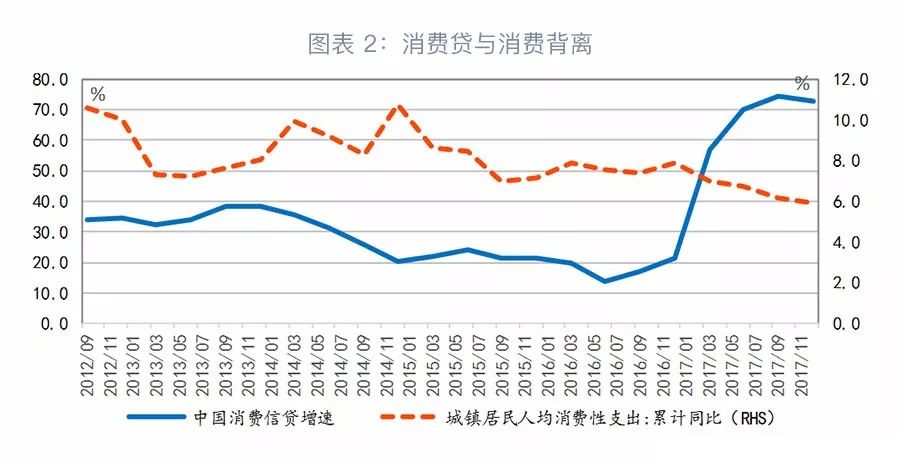

令人感到奇怪的是,消费贷的迅猛扩张并未伴随着居民消费的繁荣。2017年城镇居民人均消费性支出同比仅增长5.9%,低于2016年的7.9%。消费性支出包括家庭日常生活的全部支出,包括食品、衣着、居住、家庭设备用品及服务、医疗保健、交通和通信、教育文化娱乐服务、其它商品和服务等八大类,其中的居住支出不包括购房和建房支出。消费贷加速而消费却放缓,可见消费贷实际上并未被用于消费从而促进消费的增长。

借助一些数据间的关系,我们进而有理由推测,很可能有相当数量的消费贷是被直接或间接用于负担购房支出。

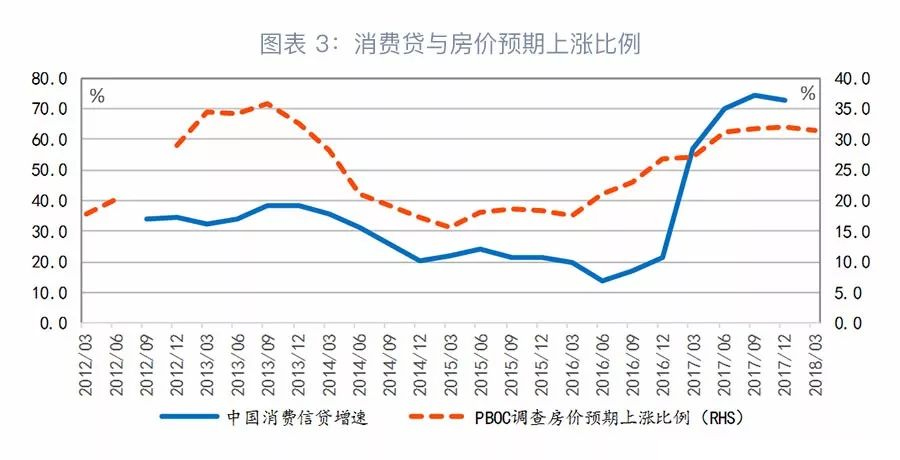

首先,根据央行城镇储户调查,从2016年下半年开始,预期房价上涨的储户比例持续上升,此间伴随着消费贷的不断加速增长,进入2017年下半年以后,预期房价上涨的储户比例开始趋稳回落,与此同时,消费贷增速也从高位开始下行。

其次,如果以商品住宅销售额与个人房贷增量之差来表征购房者支付的首付,则可以发现:消费贷与购房首付的走势比较相似。购房首付从2016年的4.9万亿暴增3.4万亿到2017年的8.3万亿,同时消费贷也从2016年的9400亿暴增约3万亿到2017年的3.9万亿,二者走势几乎完全一致,增量仅差约4000亿。

所以,很可能目前相当部分消费贷暴增名不副实,实际上沦为了房贷的马甲,因此监管当局已着手对消费贷进行整顿。

2、消费贷的长期前景

有人单纯从储蓄与贷款的角度观察认为,目前中国居民部门已经从资金净融出变成了资金净融入,他们由此认为,未来居民继续加杠杆的空间不大。若仅看居民存款和贷款,确实从2016年开始居民存款增量已少于居民贷款,若进一步计入居民购买的银行理财,则2017年存款和理财增量首次少于居民贷款。但我们发现,如果计入居民拥有的各种可投资资产(注),则其仍然处于资金净融出状态。2017年中国个人所持有的可投资资产188万亿元,较2016年净增23万亿。2017年中国居民贷款40.5万亿,较2016年净增7.1万亿。因此,无论从存量还是增量看,中国居民的可投资资产均多于负债。

美国消费贷的历史发展

下文我们将考查美国消费贷的历史发展,并以之作为参照,观察中国消费贷未来的前景。

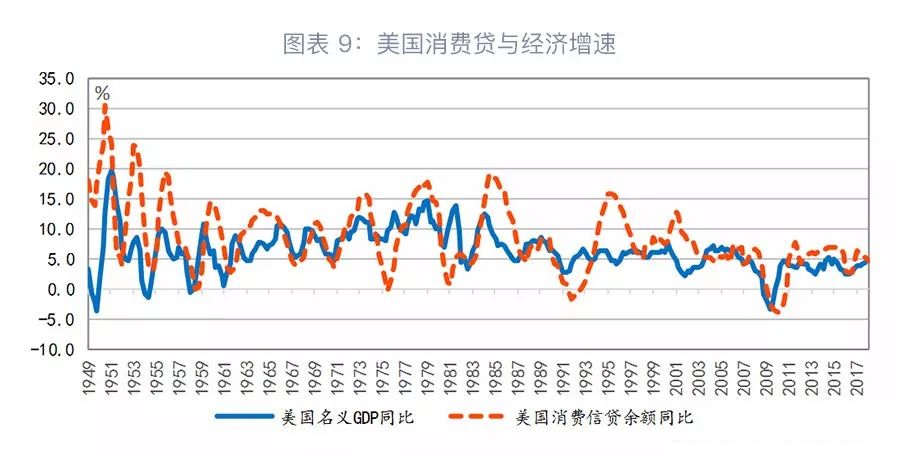

第一,我国消费贷提升速度快,相当于GDP的比重或已进入阶段性平台期。美国消费贷/GDP的比重一直在缓慢提升。这是因为消费贷具有顺周期特征,基本与名义GDP周期同步,同时其增速在多数时间还高于名义GDP增速。美国消费贷/GDP的比值从1949年的6%开始上升到1960年的11%,11年时间仅上升了5个百分点,而且此后到1985年的20多年间,该比值始终在11%-13%之间振荡徘徊,从1986年开始才又缓慢上升至2017年的19%,30年间仅上升6个百分点。

中国的消费贷增速与名义GDP也有一定的相关性,不过与美国不同的是,中国的消费贷增速中枢高于名义GDP更多,这使得中国消费/GDP比值上升的速度明显快于美国。中国的消费贷/GDP的比值从2011年的3%上升到2017年的11%,6年时间上升了8个百分点。

由此,虽然从长期视角看,中国当前消费贷占GDP的比重仍低于美国,还有进一步上升的空间,但很可能已度过了快速增长期,未来扩张速度或趋缓,甚至在相当长的时期可能会处于停滞。从居民消费结构看,我国的居民消费水平相当于美国1960年代,正是在这个时期,美国消费贷/GDP比率进入了阶段性平台期。

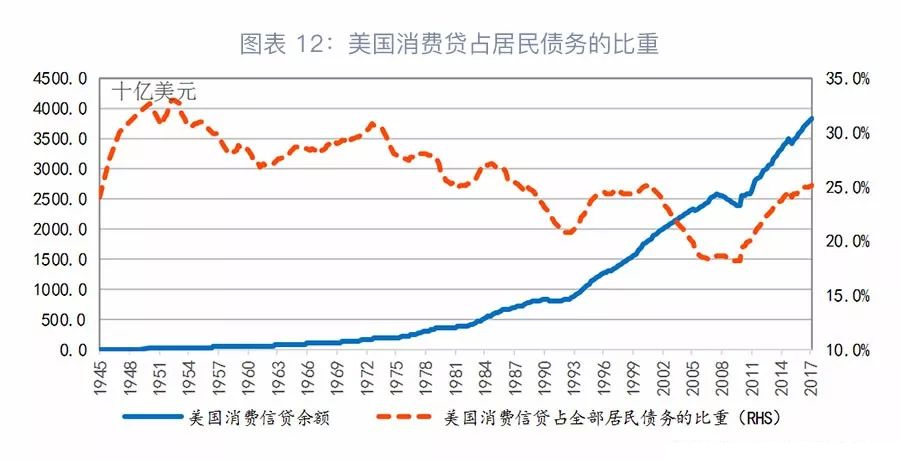

第二,消费贷与房贷的关系。美国消费贷相当于居民债务的比重波动下降。居民债务主要包括消费贷和房贷两大部分,消费贷占居民债务比重的下降意味着,虽然在某些时期消费贷增速可能高于房贷,但长期来看其增速是低于房贷的。

在中国有限的时间序列内,消费贷占居民债务的比重是持续上升的,2017年约为23%,距美国历史上的峰值33%还有一定距离,这或许意味着中短期内中国的消费贷增速或仍会高于房贷,但在长期则可能未必如此。

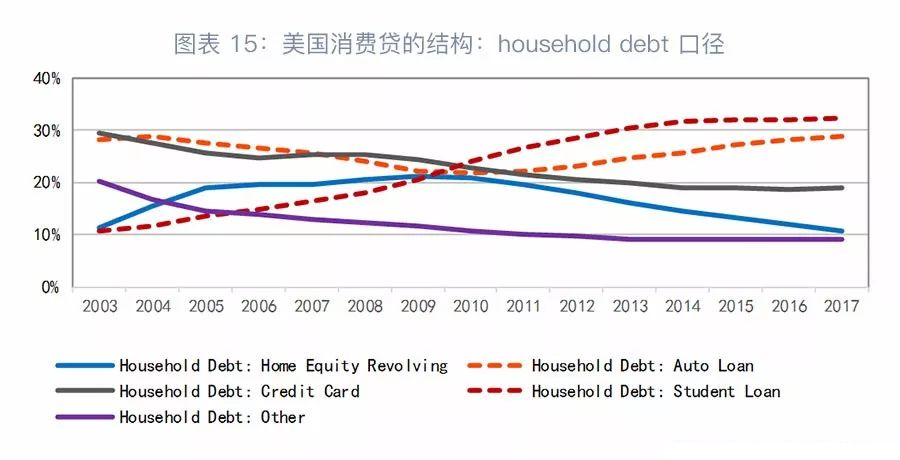

第三,信用卡贷款的未来。从结构上看,汽车贷款在美国消费贷中的占比基本稳定在30%-40%。循环授信(revolving credit,包括credit card和home equity revolving)的占比则从1968年的1.5%持续上升至1998年的40.8%,随后回落至2017年的25.9%。学生贷款占比从2006年的21%快速上升至2017年的近40%。据美联储调查,近年来美国大学学费和入学人数同时快速上涨,成年人中有30%曾借过学生贷款。

以上是美联储consumer credit数据的统计口径,其未列出信用卡的细分数据。若按纽约联储householddebt数据的口径,则可以看到学生贷款占比和汽车贷款占比仍然位居第一和第二,信用卡贷款占比则从有数据记录的2003年以来持续下滑,到2017年为19%。

中国消费贷的细分数据统计不全,我们仅能计算信用卡贷款的占比,其从2011年的43%上升至2016年的69%,但在2017年后由于消费贷的突然放量,信用卡贷款占比骤降至58%。即便如此,中国的信用卡贷款占比仍然远高于美国巅峰时期的40%(revolving credit 口径)以及目前的19%。考虑到我国目前学生贷较少,若以剔除学生贷后的消费贷作为分母,则美国信用卡贷款占比从2003年的33%逐渐回落到2017年的28%(学生贷数据从2003年开始统计)。由此,或许未来中国消费贷发展的风口不再是信用卡。

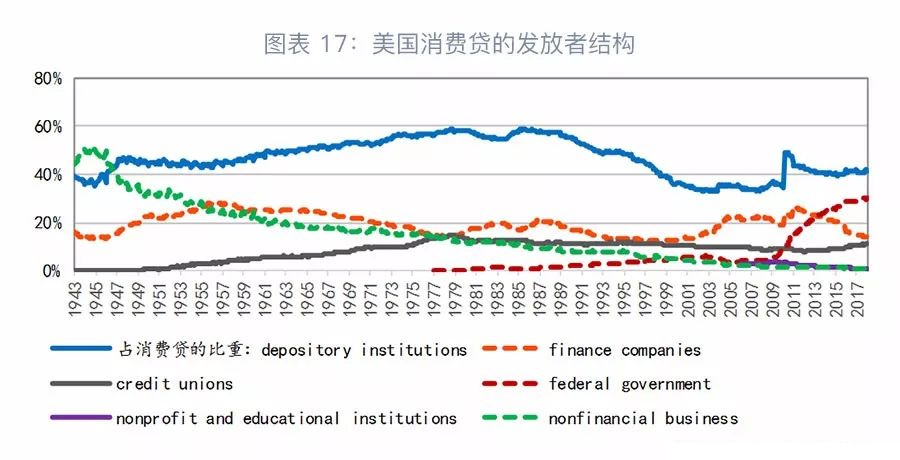

第四,存款性机构(主要是商业银行)始终是美国消费贷的最大发放者,历史上占比最高达60%,目前是40%。金融公司在2013年前以约20%的占比位居第二,但此后随着联邦政府发放消费贷的占比快速上升,目前金融公司占比已下降至第三位。联邦政府发放消费贷占比快速上升的时间与上文所述学生贷款占比快速上升的时间重合,说明联邦政府发放的主要是学生贷款。联邦政府有许多学生贷款项目,其中大部分由联邦政府教育部门直接借贷给学生,其利率大大低于私人贷款,且在学期间不付利息,毕业后才开始计息。互助信贷组织(credit unions)占比与金融公司相近,位列第四。非金融公司发放的消费贷在二战时期曾经是最多的,但随后占比持续下降,目前已微不足道。

注:所谓可投资资产,包括个人的金融资产和投资性房产。其中金融资产包括现金、存款、股票(指上市公司流通股和非流通股)、债券、基金、保险、银行理财产品、境外投资和其他境内投资(包括信托、私募股权、阳光私募、黄金和期货等)等;不包括自住房产、非通过私募投资持有的非上市公司股权及耐用消费品等资产。

留言列表:

2017年以来,一直在强调“去杠杆”,但许多客观数据却在时不时的证明,某些领域尤其是房地产业的“实际”杠杆,还在继续往上加,并且出现了许多更新,更隐蔽的方式。

就正常、合规的消费贷款来说,风险差不多可以测算与控制。但如果是贷款用途被转移,实际流向了房地产市场,甚至是投机性购房领域的话,风险就比较难以想象了。此外,这些投机性行为,还可能破坏整个房地产市场,乃至整个经济的正常秩序,最严重的后果,还可能影响到正常房贷客户的正常还款,比如拉高房价,比如加大支出,比如抬高生活成本等等。

银行贷款风险管理的重要基础,就是对贷款用途真实性的把握。正是基于所掌握的这些贷款用途信息,银行才能对贷款未来可能面临的各类风险提前做好准备,并确保总体上风险可控。如果贷款发生了用途转移,那么几乎所有最初的风险控制预案便失去了作用,而不得不另外换一套可能比较麻烦的风险控制与处置应急措施,甚至不得不面临贷款资金流入到高风险,投机性领域的后果。

有时候我在想,风险管理还是要尽可能前瞻一些。比如我们还在纠结于信用卡逾期快速增长的时候,消费贷款已经开始演变为新的风险点,并且这个风险点的体量巨大,关系复杂。这也就意味着,未来的风口究竟在何处,我们的预测可能不是那么准确。总的来说,还是要努力站的更高一些,以便看的更远一些。