银行不爱房地产了吗

最近的房地产市场热点新闻集中在北京二手房价格暴跌和全国银行业鄙视房贷。

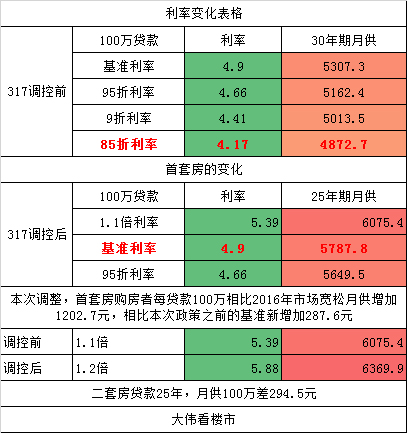

从主要城市看,主流首套的贷款利率依然是基准,但其中部分股份银行已经的确出现了提高到1.1倍的政策。那么直接影响多大?

从数据看:本次调整,首套房购房者每贷款100万相比2016年市场宽松月供增加1202.7元,相比本次政策之前的基准新增加287.6元。

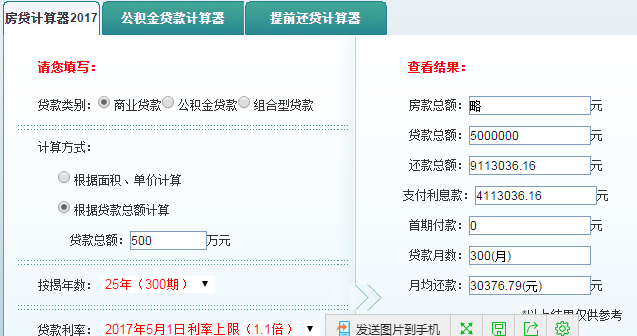

购房者的负担非常重:

从数据看:银行对房贷的折扣全面回收,那么这是说银行不爱房地产了吗?

其实看一个这个数据就知道了:

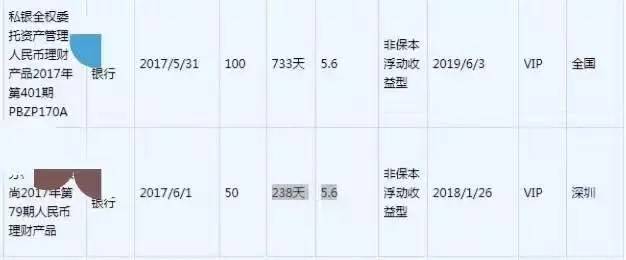

现在银行的理财收益率很多已经是接近6了,甚至部分保本理财的收益都已经超过4.9的基准利率了。

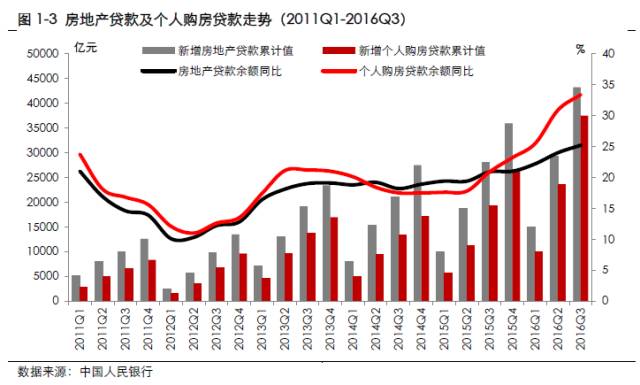

过去的这一轮楼市爆发,可以说最主要的推动力就是银行的信贷释放:

最近的资金价格上升,的确影响了银行的放贷冲动。

这种情况下,虽然房贷按揭是属于长期产品。但从银行的资金成本看,有所上行这是难免!

另外从贷款数据看,今年前四个月,按揭贷款累计占全部新增贷款的35.8%,较上年末回落9.1个百分点。

但相比2016年前年份,依然是处于历史次高点。所以很难说,银行对房地产的按揭态度变成相对收紧。

实际对比所有行业,你会发现,按揭贷款依然是大部分银行的优质资产!

资金成本继续上升,包括余额宝等固定理财收益年化资金成本已经接近4.1,这种情况下,叠加管理成本,按揭贷款的基准利率4.9对于大部分银行来说,已经属于低利润产品。所以预计后续银行将逐渐从目前的基准为主流提高到基准上浮。

北京作为全国调控最严格的城市,信贷收紧的趋势也最早最明显。

但核心看,银行的利润依然在所有上市公司中占据龙头:从年报数据看:

净利息收益率:高达2.66%,而计息负债付息率只有2.12%。非常可怕的数据,也就是说,实际银行的平均吸储的成本只有2.12%。

所有其实可以看到,银行目前在针对刚需首套房贷的折扣回收改变原因并非完全是成本,而是从利润角度考虑。

以2016年年报为例,万科净利润210亿,排名A股第18名。

其次:房价逐渐出现调整,这种情况下,银行的风险增加,银行对抵押品的风险意识将提高,各家银行预计后续将继续收紧房地产的额度与提高房地产贷款的价格。

而且过去两年,大部分银行吸收了过多的房地产抵押物,这种情况下,后续在调控周期内,房贷出现了收紧现象,贷款折扣减少,放款时间明显延长。这些都叠加房地产调控政策发挥调控效果。

第三:购房者的资金成本持续上升,已经逐渐完成了从量变到质变的过程,贷款的压力越来越大。目前市场成交已经全面降温,降价开始出现。

第四:历史上,北京信贷最严格的程度就是在2011年及2014年部分时间点,首套房恢复基准,对购房者的心理影响也将非常大。最近出现的基准上浮将是北京按揭贷款历史最严格的政策。从调控的趋势看,预计信贷的收紧趋势延续周期内,房地产降温也将持续。

结论:中国房地产的问题很大程度上就是金融的问题。