小微业务发展及风险防控思考系列(3)小微企业现状与授信风险来源

本文来自微信公众号"信贷白话(xdbh01)

— — — — — — — — — —

在分析小微业务的授信风险前,让我们来看看我国小微企业的现状。

从以上数据可以看出,目前我国的小微企业(在银行的信贷实践中,小微企业的统计口径中也包括个体经营户)总数大约在4000万左右,其中近一半集中在批发零售业,数量为1900万,第二大行业集中在交通运输、仓储和邮政业,数量为900万,约占总数的22%,第三大行业集中在工业,数量为410万,约占总数的10%,第四大行业为住宿和餐饮业,数量为260万,约占7%。这四大行业里的小微企业数量已经约占小微企业总数的85%!

但是,银行在做小微企业事不仅关心户数,也关心能做到多大的资产规模,现有的统计数据中只有小微企业法人单位的资产规模数据,没有个体经营户的资产规模数据。

在这里我们粗略假设个体经营户资产与小微企业法人单位资产大致相当,也为138万亿,两者合计总资产为276万亿左右,那么根据银监会公布的2016年一季度小微企业贷款的有关数据“小微企业贷款余额24.30万亿元,小微企业贷款余额户数1246.22万户”来估算,目前我们贷款余额不足小微企业资产的10%,户数约为小微企业总数的30%,小微业务的还是有比较大的市场空间。

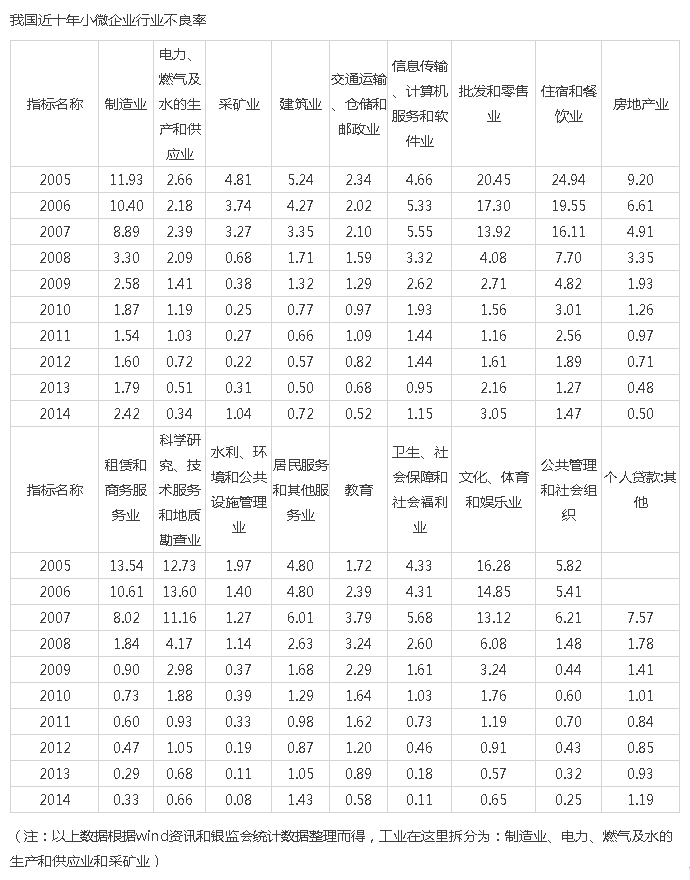

如果我们结合商业银行不良贷款率的行业分布来看,就会发现一些很有意思的现象。

细心观察这组数据,第一,从横向上看,小微企业集中的四大行业(除交通运输、仓储及邮政业)的不良贷款率历年来都显著的高于同时期的其它行业。批发和零售业、住宿和餐饮业这两大行业尤为明显。

第二,从纵向上看,一旦经济周期下行,小微企业集中的四大行业(除交通运输、仓储及邮政业)的不良贷款率会呈现明显的逐步上升的趋势。如2011年-2014年的批发和零售业、制造业。多年来,我们常听到小微企业授信风险高,在这里我们得到了实际数据上的支持和验证。(交通运输、仓储及邮政业从2005年-2014年的不良率好的出奇,这可能与近十年来互联网购物的兴起,高速公路、铁路、民航等基础设施的飞速发展有关)

以上是从我国近十年来行业不良率的角度来看小微企业的授信风险。我们能不能直接从企业规模的角度来看不良贷款率呢?笔者尽力搜集了这方面的信息,很可惜,国内这方面的数据只是零星的见诸于报端,银监会有一个普惠金融部主管小微企业,不定期的公布一下银行业金融机构支持小微企业的情况,这应该是国内最权威的小微企业银行贷款数据。可惜,公布的相关数据很少,时间也不连续。最新的数据是2016年3月末小微企业不良率为2.7%,较各项贷款平均不良率高0.65个百分点,也就是高26%。2015年和2014年的数据是笔者根据网上相关报道整理出来的。2015年3月末小微企业不良率为1.89%,较各项贷款平均不良率高0.5个百分点,也就是高36%。

2014年3月末小微企业不良率为2%,较各项贷款平均不良率高0.96个百分点,也就是高92%。这是全国平均的数据,笔者的亲身感受与此有些不同。2011年以来的经济下行期,根据笔者所在的长三角地区的感受是小微企业的不良率高出平均不良率的一倍左右。本次经济周期中,银行最先感受到的不是小微企业不良,实际上始于长三角地区的不良风暴,最先发端于中小企业,突出表现为上海的钢贸企业和江浙的传统出口导向的加工制造企业,而后向珠三角、山东全国扩散,这是第一波不良潮,真正意义上的小微企业不良潮2012年下半年才开始出现,民生、招商等传统小微业务银行的不良率节节攀升。2014年初开始大企业不良潮接踵而来。但小微企业与传统大中型企业一个最突出的不同特征是,小微不良暴露时更为充分,不像大中型企业那样,地方政府出于维稳需要,极力保护,不让其暴露,所以现在所说的“僵尸企业”基本上都是大中型企业!

这可能是中国特殊国情导致的特殊现象:小微企业因其小,单个企业出了事也影响不大,所以政府不管,不良充分暴露,不良率高,大中型企业出事政府干预,不良隐藏,不良率低。这是在实际分析中我们必须知道的一个事实。但即使排除这些因素,小微企业的不良也是明显高于大中型企业的,具体原因下面会分析。这里给出一个国际数据:根据世界银行2008年的一份调查报告显示,大、中、小企业的贷款不良率分别为3.9%、5.7%和7.4%,小企业的风险比大中型企业分别高46%和90%。

为什么出现这种现象,现象背后的原因是什么?这就涉及到小微业务授信风险来源问题。可以从两个角度来看小微业务的授信风险来源:

一是,小微企业方面的原因。

1、小微企业一般处于产业链的中游,因其规模小,在与上下游谈判中往往处于不利地位,同时面对上下游的压榨,资金链紧张,极易受到突发事件的影响。这一点在批发和零售业中表现明显。

2、因其小,资本实力弱,多数小微企业集中于技术含量低、生产工艺简单等进入门槛较低的行业和领域,自身缺乏核心竞争力,在行业整体发展向好时,能够获得一定的收益,但是一旦行业下行,往往最先受到冲击,由此造成小微企业的生命周期较短,这一点在制造业中表现明显。根据中国银行业协会专职副会长杨再平2012年在金融时报上的文章显示“我国中小企业平均寿命为3.7年,小微企业平均寿命则仅为2.9年。”

3、小微企业因其小,无力聘请专业人才,管理层薄弱,经营决策往往缺乏严谨科学的分析和规划,仅凭实控人的个人水平和经验,更易出现决策失误。所以在考察小微企业时,银行要重点考察实际控制人的能力、见识、格局以及人品。

4、小微企业逃税避税现象普遍,公司账和个人账不分,财务信息混乱,这就给银行判断企业真实经营情况带来了麻烦。我们不能像分析大中型企业那样通过分析审计财报发现趋势性变化和可疑点,然后抽丝剥茧、层层深入的调查分析,进而做出判断。在实践中,银行必须设法找到一个“抓手”,通过它可以在不依赖企业提供财报的情况下,把握住小微企业的真实生产经营情况。

二是,银行方面的原因

1、银行拓展小微业务时没有构建与之相适应的管理体制。

我国银行业拓展小微业务的历史较短,不过十年左右的时间,大多数商业银行的小微业务管理体制是从传统的大客户、大项目照搬过来的,无论是组织架构、业务流程、奖惩机制、风险管理等都没有形成一套成熟的管理体制,在实际业务中往往束缚小微业务的发展,也不能进行有效的风险管理。

2、小微业务专业人才储备不足。

小微业务的信贷人员很多是由零售业务转过来的,做房产按揭的来做小微企业贷款,卖理财的也来做小微企业贷款,他们没有行业经验,不懂企业运营规律,甚至不会看财务报表,这样素质的信贷人员来做小微业务,风险可想而知。有人会问,为什么不让大企业的客户经理来做,很简单:一个客户经理累死累活,做了个2、3百万的客户,利差再高,得做四五十户才能赶上一单1个亿的大客户的收益,如果考核的标准不明显倾向于小微企业,大家当然都愿意做大客户了。

从理论上说,任何授信业务的风险都来源于信息不对称,银行存在的根本原因在于节约资金在出借方和需求方融通时的交易成本,它的职能是发挥中介作用,收集出借方的资金与信息,收集需求方的信息,判断风险,同时提供资金给需求方。

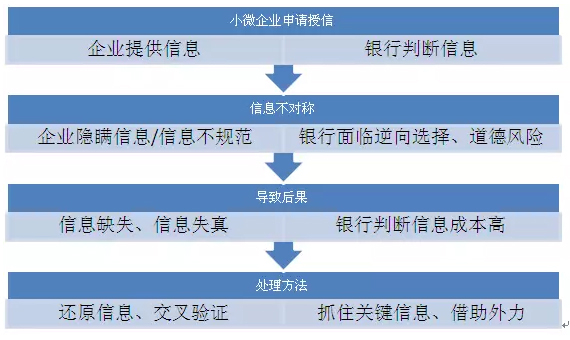

小微业务的授信风险高,根本原因是在于处理小微企业的授信申请时,银行面临的信息不对称程度更高。小微企业在申请授信时信息不对称的情况可以用下图表示: